人民币估值已达到均衡点;警惕交易波动性从汇率市场溢出。周末,央行突然宣布扩大人民币兑美元汇率浮动幅度,每日波幅上限从1%扩大至2%。这是一个历史性时刻。然而,市场的焦点仍然在关注克里米亚的公投结果。同时,由于人民币在过去数周已经快速贬值,国内市场的对央行的重要公告反应似乎有些平淡。

市场对公告的解读仍然大都集中在如何从扩大汇率波动演绎出日后的货币政策发展。然而,在从央行对媒体问答稿件的字里行间,我们认为央行这次的举措背后对大类资产定价有更深层意义。

央行于新闻稿中表示经常账户盈余相对于GDP比例已下降至2.1%,因此,“国际收支趋于平衡,人民币汇率不存在大幅升值的基础”。另一方面,中国“财政金融风险可控,外汇储备充裕,抵御外部冲击的能力较强,人民币汇率也不存在大幅贬值的基础”。

简而言之,根据央行的意见,人民币的估值似乎已达到了一个长期均衡点。值得注意的是,此说法与中国生产力增长速度已然见顶的时间吻合。假如我们的解读是正确的,那么自2005年7月汇率改革以来所展开的人民币升值趋势终于将告一段落。其实,即使对于美元及欧元等主要国际货币来说,2%的单日汇率波幅也并不常见。所以中国央行扩大汇率波幅至2%表示人民币的汇率定价从此以后将大致由市场主导。

我们注意到自2012年底开始,人民币每日升值的幅度持续逼近1%的上限—— 直至今年2月初人民币套利交易大行其道而央行被迫出手干预。市场最终将如何解读央行周末的公告仍尚未可知。但考虑到汇率市场里价格动量往往持续,可以想象的是人民币在未来一段日子有可能会继续贬值,甚至可以每日逼近2%的波动上限,以扭转在过去一年多以来的单向升值的交易模式。

这种情况可能维持至央行再次出手纠正市场预期为止。市场预期需要重整,而在交易波幅倍增的情况下,我们几乎可以肯定的是汇率市场的波动性将上升。我们于之前的报告《风险 – “你懂的”》中写道,离岸人民币的价格较在岸人民币隐含了更多的波动性预期。市场现时应为汇率大幅波动做好准备,并警惕汇率市场波动性随时溢出到其他资产类别。

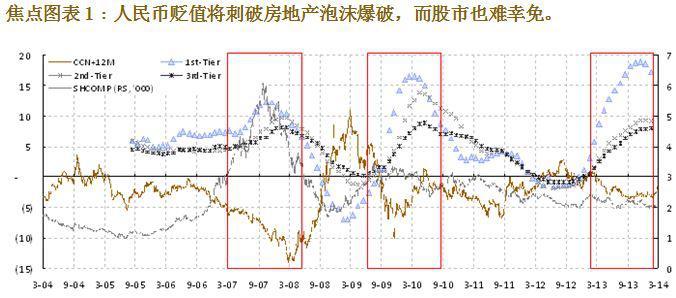

人民币贬值将刺破房地产泡沫。此外,假如人民币升值的预期发生逆转,那么对于投资者长期来说还有更多需要担心的。一般来说,一个国家可通过廉价的汇率推动出口,以增强外汇储备。然后,国家可以开始让货币升值,以便进行大规模的资产价值重估。一旦汇率升值至接近平衡点,资产价值重估将会停止。这些汇率调整的步骤反映出财富如何通过廉价的货币制度首先从国外生产商转移至国内生产商,然后通过资产重估转移至上层阶级,最终转移至大部分人——资产泡沫的最终接捧者。

这个过程听起来耳熟能详。2005年7月,当中国开始进行人民币升值,中国的外汇储备只有8,000亿美元,但现在这个数字已增长四倍至3.8万亿美元。与此同时,中国的房地产价格已急升至泡沫水平。若以史为鉴,人民币贬值将会是中国资产价格上涨的强大阻力,这些资产主要是房地产,而股票也将难以幸免。

一些市场人士开始憧憬存款准备金率下调,甚至降息。我们并非完全不同意这种观点。然而,这一举措的意义只能冲销外汇占款下降而引致的货币环境从紧的局面。

此外,经济增速相对预期大幅放缓的程度是2008年四季度以来最显著的。若这样的经济放缓不是来自于政府“调结构”政策的主导,那么按照过去的经验来说政府或者是会出手干预的。然而,现时社会就业状况良好,有些地区甚至出现劳动力短缺,而资金面未见紧张。随着中国消费的崛起,当下中国的经济结构能够在较低的经济增长情况下吸纳更多的劳动力,解决就业问题并不需要想以往那样依靠盲目的增长。

中国管理层在两会期间亦强调保就业才是经济发展的最终底线,而不完全是经济增长。这些迹象表明了短期内下调存款准备金率的可能性有限。即使中国政府最终下调存款准备金率,亦只是为了抵消外汇占款的减少,并不能改变经济放缓的轨道。

短期而言,市场环境依然不利于风险资产。克里米亚的公投将很有可能使俄罗斯与西方国家形成对峙的局面。若人民币贬值的预期形成,人民币升值过程中出现的一切将会逆转,并会触发房地产泡沫的破灭。中国的股票市场最近的确一直面临抛售压力,但风险却未得到充分释放。

此外,在市场抛售工业金属的过程中,部分交易员却增加了持仓以博降低仓位的平均成本。许多铁矿石交易是裸多盘,并未进行风险对冲,因而或将面临着进一步下行的风险。或有的短暂的技术性反弹操作性很弱,难以吸引大基金参与其中,因此这样的反弹只能转瞬即逝。最坏的情况尚未到来,我们还是不要抓飞刀了吧。