今年上半年,国内房市行情并未延续强劲走势。冷酷的行情加剧了企业竞争,行业进入了全新的大整合时期。上半年入榜TOP50中,集中度持续上升,从各梯队表现看,第一梯队业绩持续攀升,第二、三梯队业绩增长剧烈分化。

冷峻的行情中,还是有三类房企实现了业绩快增:一类是聚焦三四线城镇化的房企,如碧桂园、华夏幸福、恒大;一类是降价促销力度较大的房企,如万科、雅居乐;一类是“短平快”的快周转房企,如旭辉、阳光城、正荣、泰禾。这些房企为什么能穿透行情?或许值得众房企思考借鉴。

展望下半年,企业间预计将加剧竞争,行业或加快整合。在此背景下,房企应多管齐下加快去化,深化转型,以应对全新的市场环境。

1、门槛: TOP50企业金额门槛继续提升,面积门槛有所下降

2014年上半年,市场环境的低迷状况持续,降价的范围、幅度进一步扩大。第二季度,企业在半年报的压力下加大了推盘量和折扣的力度,在市场依旧低迷的情况下,创造出不少佳绩。相对来说,TOP50企业的销售状况强于大市,销售门槛相比去年有所提升。

金额门槛方面,TOP10企业的入榜门槛从238亿元增加到了258亿元,同比上涨8.4%。与此同时,TOP50企业金额门槛从去年上半年的56亿元提升至今年的63亿元,提升了12.5%。

而在面积门槛方面,TOP10和TOP20企业有较大程度的下滑。TOP10企业的成交面积门槛为187万平方米,相比去年同期下降了56万平方米,幅度达23%。TOP20企业入榜门槛从132万平方米减少至120万平方米,同比下降9.1%。

2014年上半年房地产企业销售入榜门槛(单位:亿元、万平方米)

2、集中度:龙头房企优势扩大,TOP50企业集中度不断攀升

在低迷市场上,上榜龙头房企的表现强于中小房企,2014年上半年,TOP50企业金额、面积集中度继续提升。

金额集中度方面,2014年上半年,上榜房企金额集中度较去年同期进一步提升。其中,TOP10企业从去年的14.6%上升至18.6%,增加了4个百分点,同时TOP20及TOP50企业同比分别增加4个百分点及4.7个百分点。从2012年至今的金额集中度数据中可以看出,TOP50企业的总体提升趋势明显,从2012上半年的27.7%增加至了2014年上半年的33.2%。

2014年上半年上榜企业销售金额集中度

相比于去年同期,2014年上半年,上榜企业面积集中度同样稳步提升,其中TOP10和TOP20企业均增长了2.3个百分点;TOP50企业则增长了3.1个百分点。同样,从2012年到2014年的上半年,TOP50的面积集中度呈提升趋势,共增加了4.1%。

.jpg)

2014年上半年上榜企业销售面积集中度

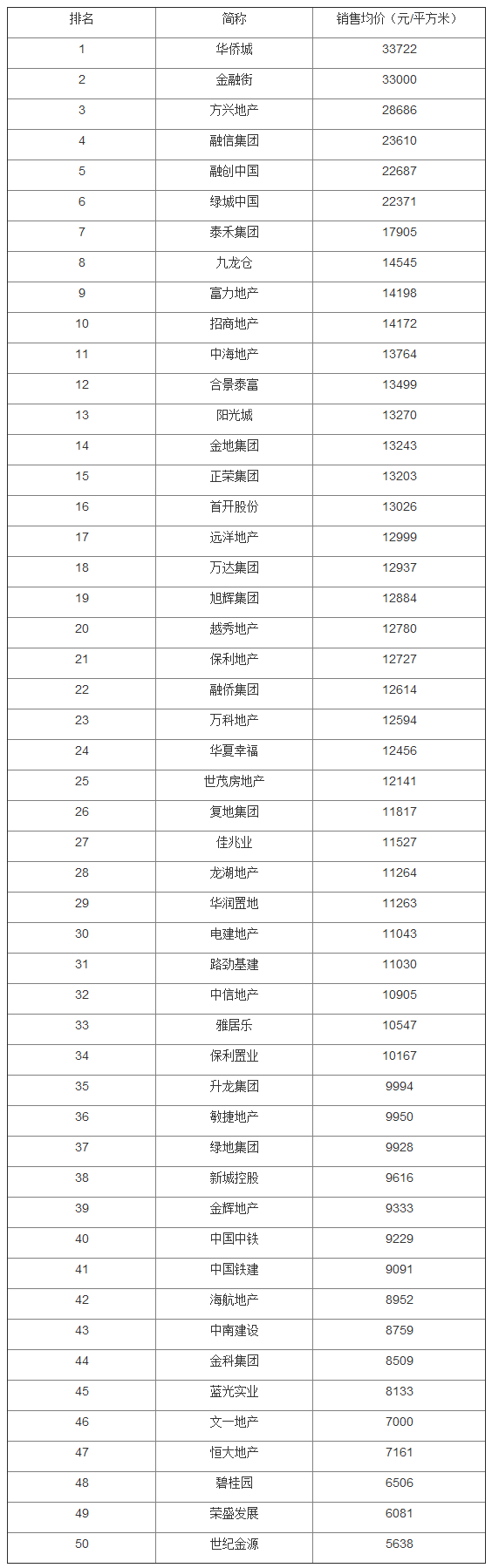

3、价格:华侨城、金融街领衔销售均价榜,近6成房企售价上涨

2014年上半年,50强房企的销售均价为10604元/平方米,较2013年50强房企全年销售均价略有上浮,涨幅为3%。

从均价分布上看,销售均价大于15000元/平米的上榜企业有7家。华侨城、金融街领衔销售均价榜,均价分别高达33722元/平米和33000元/平米。从定位看,高售价房企分三类:第一类是高端旅游、商办类比较多,以华侨城、金融街最为典型;第二类是综合商办和高端住宅协同发展的房企,如融信、泰禾;第三类是专注高端品质住宅的房企,如融创、绿城、方兴等。

销售均价在8000-15000元/平米之间的有38家,占比近八成。落入该价格区间的房企定位以刚需和首改为主。其中,定位偏高端的九龙仓、富力、招商价格超过14000元/平米;定位中档的中海、万科、保利地产、阳光城、旭辉落在12000元/平米到13000元/平米之间;聚焦三四线的雅居乐和绿地、新城控股销售均价在万元左右。

销售均价低于8000元/平米的有5家。主要是专注于三四线城市和新型城镇化的房企,如恒大地产、碧桂园、世纪金源、荣盛发展。

从销售均价增幅来看,近6成房企的销售均价较去年上涨。其中,销售均价涨幅高于20%的有5家。涨幅最高的华侨城同比上升58%,其后华夏幸福、泰禾、方兴、旭辉涨幅都超过2成。这些房企涨幅较高的主要原因是城市结构和产品结构的调整。比如,今年上半年,泰禾的高端产品北京院子入市,并获得热销,带动企业销售均价上升。销售均价涨幅在5至20%之间的房企有17家,包括中海、绿城、保利及万科等企业。值得一提的是,上半年这些企业都有大幅降价行为,售价上升更多是因为商办销售比重上升。销售均价升降在-5%至5%之间的房企有14家,说明多数企业的销售价格较去年的变化不大。越秀地产、保利置业和碧桂园等企业的销售均价与去年年底基本持平。降幅在5%以上的企业比较少。

4、去化率:首月去化率基本在40%以上

2014年上半年,行业进入深度调整,房企销售面临严峻考验,谁能在淡市背景下实现销售突围,谁便增加了胜算的砝码。去化率是衡量一个项目是否热销的重要标准。

首先,去化率在60%以上的房企有14家之多,从类型来看,可分为两种:其一,是高周转类型的企业,这类企业普遍对销售率的要求较高,如升龙和阳光城,上半年的去化率分别为61%和62%;

其二,是对开盘率有严格要求的企业,比如万达和恒大。万达的产品主打小商铺和SOHO,总体续销能力较差,开盘必须一炮而红,项目往往不计销售成本。营销操作上,一方面加大前期投入,开展各类活动,造势力足;一方面,灵活安排入市房源,推案量由蓄客情况决定,由此促成项目入市即遭抢,实现高去化率。

在去化率方面,恒大不仅提出开盘销售60%才达到及格线,而且对单项目总推案货值和总销金额均有一定要求,由此在淡市中依然达成新推项目65%的去化率。典型项目如重庆恒大照母山,项目首开便推出近1500套房源,当日去化超8成,揽金7个亿。

方兴、金融街亦有抢眼表现。前者结合 “三轮装户”内部系统,统计有效意向客户,然后拿出低于预期的房源入市,以小盘操作模式出击市场,实现85%的去化率;而后者则因为旗下项目7成为商业,在办公楼整售的同时,新推住宅产品北京金融街融汇去化率高达98%,特殊产品结构及销售模式促成金融街以92%的高去化率领跑。

其次,去化率处于50%-60%之间的房企,以老牌企业万科、保利地产为代表。这类企业新盘去化率都能保证在70%以上,老盘新推的项目在40%-50%左右,在当前市场环境下,这样的去化率还是很不错的。

此外,去化率在40%-50%的房企数量多达19家。在逆势环境中,企业销售可保证40%及以上的去化率实属不易,虽然表现不及以上涉及的房企,但依然值得肯定。值得一提的是,由于推案量依据预售许可证来安排,没有分期实施,融创所推房源往往体量较大,在这种情况下,企业在算新推房源一个月内去化率的时候显然比较吃亏。

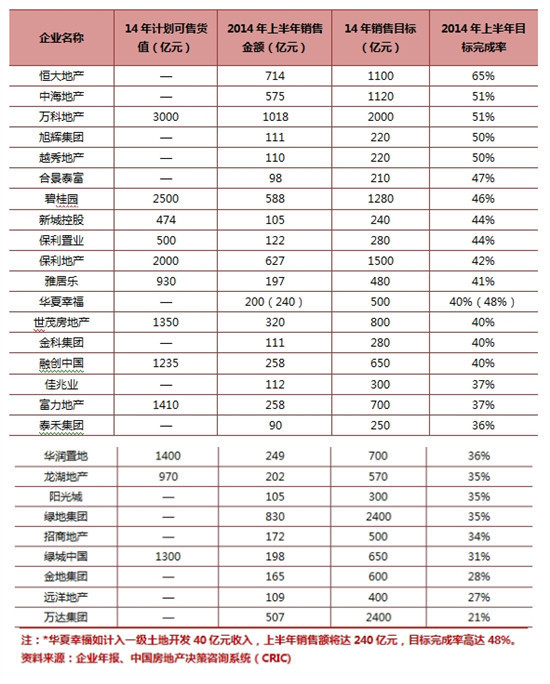

5、领军:万科上半年度首破千亿,恒大、中海、万科完成率过半

上半年,去年7家千亿阵营领军房企的业绩均突破400亿元。相比之下,去年同期超400亿元的只有5家,第一梯队门槛又有显著提高。7家领军房企中,有5家实现业绩快增:最快的是碧桂园,业绩同比增长74%,其次是恒大58%,万达37%,排名第四、五的绿地和万科分别为27%、22%;目标完成率也较好:恒大以64%完成率领衔TOP50榜,中海、万科都过半,碧桂园、保利地产也超过4成。

龙头万科达成销售额1018亿元,在上半年就突破千亿。企业销售金额同比增长22%,目标完成率51%。依赖品牌品质、刚需定位和大幅降价,上半年万科业绩继续攀升。今年以来,万科聚焦互联网思维进行战略转型,在项目运营方式和管理组织架构方面进行了大胆尝试,积极引入事业合伙人制度、项目跟投、小股操盘,并与百度建立战略合作,开启了商业地产运营大数据智能平台。

恒大销售997万平米,重夺面积榜桂冠。企业销售金额714亿元,同比增长60%,排名第三,目标完成率65%,是TOP50中完成度最高的房企。通过一线和三四线双保险布局,恒大经受住了冷行情考验,实现了业绩快增。上半年,除了房地产主业,恒大冰泉、恒大足球经营也臻入佳境,前者今年预计将销售100亿元,后者于6月牵手阿里巴巴,未来双方或进一步合作打造智能化社区电商。

碧桂园一二季度倒挂,持续增长能力堪忧。上半年,企业销售904万平米、588亿元,分别位居面积榜和金额榜的第2位和第5位,同比增长74%,业绩快增主要是因为去年同期基数较低。与绝大部分房企二季度开始发力相反,碧桂园一、二季度业绩比为1:0.7,一季度中1月份比重占半。显然,随着业绩增速明显减弱,下半年能否持续发力仍待检验。

2014年上半年部分第二梯队房企业绩增速及完成率情况(单位:亿元)

6、中坚:第二梯队房企业绩普遍下滑,富力表现可圈可点

上半年,去年销售规模300-700亿元的第二阵营房企增长明显分化:大部分房企业绩出现下滑,个别房企甚至跌出TOP50排行榜。业绩下滑主要是因为产品定位偏高端,在供过于求的城市布局过于集中。在整个行业不景气下,市场观望情绪较重,业绩下滑是一个正常现象。

部分房企业绩继续攀升:富力地产同比增长39%,领涨第二梯队;其后华夏幸福、雅居乐同比分别增长26%和22%,目标完成率也均超过40%。

富力业绩快增归因于商业地产发力。上半年实现销售额258亿元,位列金额榜第9位,完成目标37%。近年来企业加大商业地产转向,上半年业绩快增很大程度上受益于广州商办项目的热销。今年企业可售货值高达1410亿元,企业原计划上、下半年分别销售300亿、400亿。在上半年实际销售低于计划进度下,下半年企业将加大推案和营销力度。

7、潜力:“短平快”中型房企维持明星增长,闽企持续发力

第三梯队中,“高增长、快周转、强扩张”、开发周期“短平快”中型房企,如阳光城、旭辉集团、泰禾集团、敏捷地产、正荣集团、融信集团在上半年保持明显增长态势。

旭辉追求均衡发展,拿地积极。上半年以111亿元跻身TOP50第21名,同比快增55%。近三年,企业平均复合增长率超40%,是成长型明星企业。企业追求均衡发展,即以更低的稳健负债率,实现更好的盈利能力、更高的产品品质和服务。上市以来,企业拿地积极,实现了以长三角为核心的全国化布局。

泰禾、正荣、融信等3家闽系新秀持续强劲增长,稳居TOP50榜,表明在不景气的行情中,闽企并没有把高周转变成高库存,但由于闽企去年大量拿地,今年可能仍要承受一定的财务压力。闽系新秀的逆行情快增能力源于“短平快”的扩张模式,也与有效多元化带来的资金优势和销售优势有关。以最典型的泰禾集团为例,通过高端住宅、商业双轮驱动,上半年以90.1亿元跻身TOP50第37名。通过坚持高品质、高周转驱动高成长,住宅、商业、旅游地产齐头并进,实现高端住宅和大型综合体双轨驱动跨越发展。正荣集团走高端多业态复合发展路线,上半年以87.5亿元跻身TOP50第39名,福州正荣财富中心,莆田正荣财富中心,5月中旬开盘去化率分别为85%和90%。再比如融信集团,在高速扩张时始终坚持高品质,上半年以73.9亿元销售额跻身TOP50第43名。旗下融信•海上城、融信•白宫多个新盘成为区域品质新标杆。2014年,所布局的上海、杭州、福州、厦门、漳州、平潭6城发力,像平潭融信•大卫城1月认筹创3000人抢房记录,2月再认筹,百套房源被抢空。

.jpg)

2014年上半年第三梯队潜力房企业绩增速及完成率情况(单位:亿元)

8:关注:区域型房企表现亮眼,推盘首月去化率高

今年上半年,区域型房企表现亮眼,推盘首月去化率很高。由于区域型房企在大本营及周边城市树立品牌,能够锁住本地客户需求,因此能取得较高的去化率。代表企业包括建业地产、蓝光实业和文一地产。

作为一家河南本土化房企,建业地产将区域深耕做到极致,2014年的上半年销售面积95.7万方,位列销售面积榜29位。近年来,企业凭借一省之力提升行业排名,且在外界唱空三四线城市房地产时依然保证省内项目较高的去化率。2014年上半年,建业新推案项目首月去化率达到70%,尤其在缺乏知名房企进驻的县级城市,建业一旦落户即树立标杆效应,开盘当日普遍热销7成以上,去化效果好。我们认为,河南省内较为旺盛的客户购买力是维系建业区域深耕的关键因素,而且企业在土地方面占据成本优势,项目以平价策略入市即可保证不错的利润。

成都起家的蓝光实业同样注重区域内的深入布局,在成都当地占据龙头地位以外,形成了以成、渝、昆为核心的西南经济圈发展为核心,拓展北、上、广等一线城市的战略,2014年上半年的业绩为90.5亿元。除了“进驻一座城,深耕一座城”的理念,蓝光实业的产品也十分符合其刚需、民生的定位,在所有住宅项目中,90平米以下的房屋占比超过85%,使其项目在西南市场开盘后均能获得较好的反响,首月去化率达63%。我们认为,蓝光实业以大本营为核心,逐步外扩至周边省市,在西南地区确立了品牌地位,保障了其业绩的稳健增长。

于2004年成立于合肥的文一地产历史不长,其项目也大多集中于安徽省内,但深耕合肥的战略也使其2014年上半年取得了63.5亿元的销售业绩,首次进入TOP50榜单。文一地产的布局并不广阔,包括合肥市内和周围的新站、政务、庐阳、肥东、肥西、滁州、六安等城市和县城,但在安徽省内尤其是肥西,其品牌受到购房者的认可,2014上半年项目的首月去化率高达71%,在房企中位列第四。

9、展望:下半年行情预计改观,三大举措增强风险抵抗力

随着下半年更多房企集中推案,微刺激下银根松动和更多城市限购放松,下半年市场形势或有所好转。但预计行业加快调整的态势不会改变,考验期仍在持续,房企应调节好产品结构,掌控推案节奏,采取更大力度的价格策略。

下半年销售进度加快,部分房企完成全年目标较难。今年下半年,典型房企销售进度有望加快。今年典型房企的可售货量非常充足,像万科、碧桂园分别高达3000亿元、2500亿元;第二梯队的富力、华润、世茂、绿城、融创可售货值均超过1000亿元,龙湖、雅居乐也接近千亿。其实,上半年典型房企推案还没有发力,影响了业绩完成度。而根据房企年初公布的计划,大部分房企下半年推案比例都在6成以上,随着新推案加快,下半年的销售进度有望加快。

典型房企基本能完成全年目标,但部分企业很困难。上半年,恒大、中海、万科、旭辉、越秀的目标完成率均过半,预期全年会超额完成目标。华夏幸福如果计入一级土地开发40亿元收入,上半年销售额将达240亿元,目标完成率也将近半。此外,合景泰富、碧桂园、新城控股、保利置业、保利地产、雅居乐、世茂、金科、融创完成度都在4成以上,这些房企预计能顺利完成目标。但个别远低于40%的房企,下半年销售压力较大,完成全年目标估计很困难,需要加把力。

典型房企基本能完成全年目标,但部分企业很困难。

2014年典型房企可售货值及上半年目标完成率情况

对房企而言,下半年仍将处于考验期,为了增强自身的风险抵抗能力,至少可从三方面入手:

产品上,适当提升刚需、首改产品比重,这有助更快去化。行情越是低迷,刚需和首改产品越是受到市场欢迎。下半年,企业应该加大这两类产品的配比,积极把握下半年去化窗口期,快速收割各个区域的刚性和首改需求。

推案上,以销定产、控制节奏,四季度集中入市较佳。当前市场环境下,房企不要为完成目标而盲目加大推案,一旦卖不掉就会积压库存,影响资金周转。最好的策略是“以销定产”控制推案节奏。

定价上,降价走量是上策,多管齐下加快去化。三季度开始,是房企降价销售回笼资金的大好时机。如要降价,房企应讲究策略:如果是在比较平稳的城市,争取率先降价的效果较好;降价要一步到位;前期去化较大的楼盘不宜直接降价,可采用暗折/特价房形式促销。

在冷行情的刺激下,今年房企转型节奏明显加快。尤其是行业龙头万科,不遗余力借助互联网思维推动新型城市运营商转型,实践小股操盘、事业合伙人制度。

当市场加快调整的时候,越来越多的房企不止步于削价促销被动适应,而是主动寻求战略转型,积极探索新蓝海,迎接全新的竞争格局。

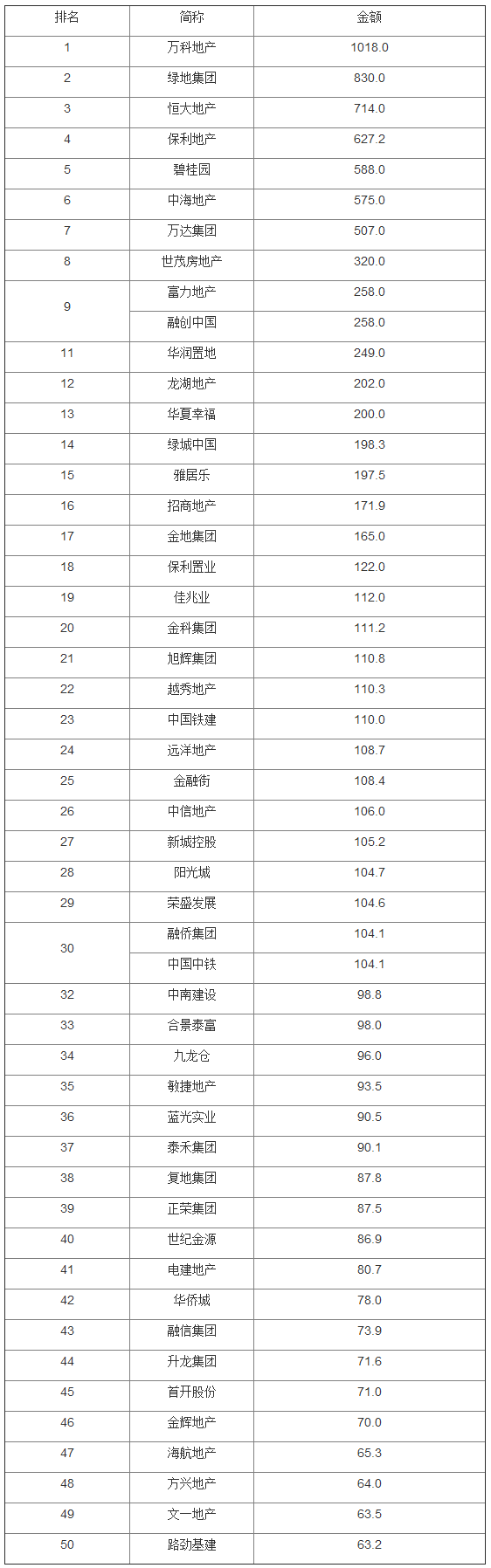

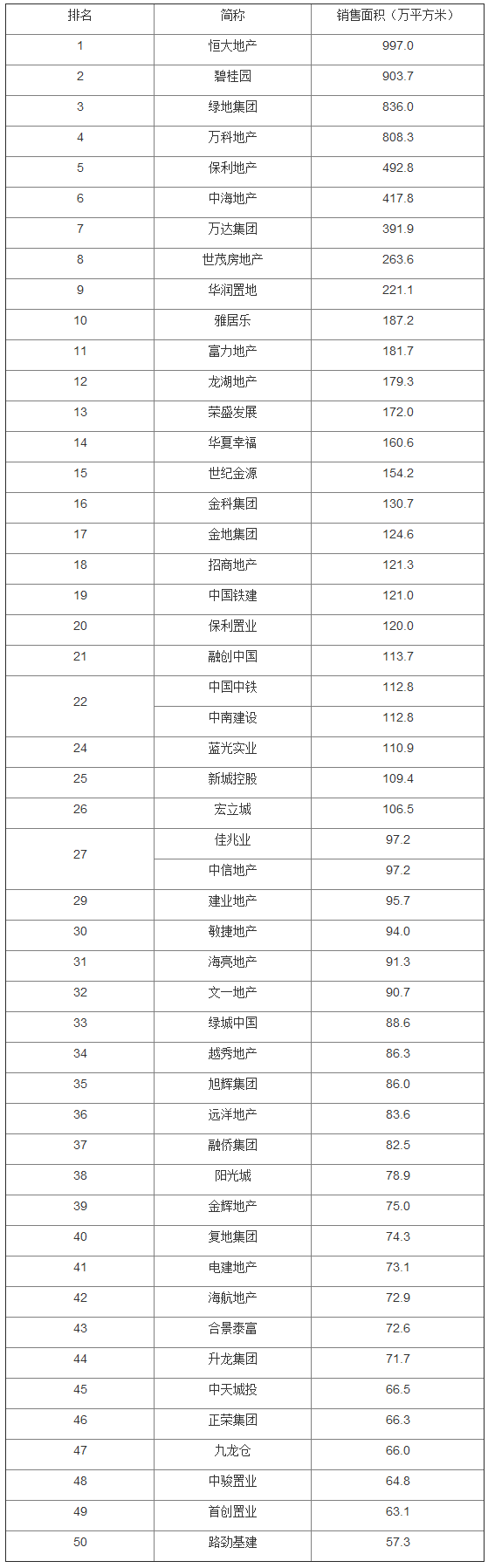

附:2014上半年中国房地产企业销售TOP50榜单

2014年上半年中国房地产企业销售金额TOP50榜单

2014年上半年中国房地产企业销售面积TOP50榜单

2014年上半年TOP50房企销售均价排行榜

2014年上半年TOP50房企销售去化率排行榜

备注:统计数据范围为TOP50房企在21个重点城市2014年1-6月份有新推案的项目;去化率=项目当批次推案在一个月内的成交套数/项目当批次推案套数。

资料来源:CRIC,中国房地产测评中心

数据说明:

1、企业范畴:主营业务在中国内地的房地产开发企业。

2、项目属性:本榜单成交数据为商品房数据。为了榜单的公正性,从2013年四季度开始,合作项目不做重复计算。

3、数据来源:涉及的销售金额及销售面积均为合同签约备案数据。

4、时间跨度:此次榜单各项数据若不作特殊说明,其统计时间段均为2014年1月至2014年6月。