摘要:2014年第二季度,全国综合地价水平保持温和上涨态势,环比增速进一步放缓,同比增速在连续6个季度上涨后首现微降;商服、住宅地价环比增速放缓,工业地价环比增速由升转降;长江三角洲地区各用途地价环比增速回落至平稳运行区间;珠江三角洲地区各用途地价增速仍处于高位运行,但住宅、工业地价环比增速回落;环渤海地区各用途地价环比增速全面放缓,保持低速运行态势;全国主要监测城市综合、住宅地价环比上涨的城市个数连续第三个季度减少,六成城市环比增速处于平稳区间。

预计三季度,商业、住宅用地价格继续保持小幅波动,工业地价有望平稳上涨;各用途地价环比增速分化的趋势或将有所收窄。

根据全国城市地价动态监测系统的最新数据,2014年第二季度全国重点区域和主要城市地价状况分析如下:

一、总体情况

(一)地价水平保持温和上涨态势,环比增速持续放缓,同比增速趋稳

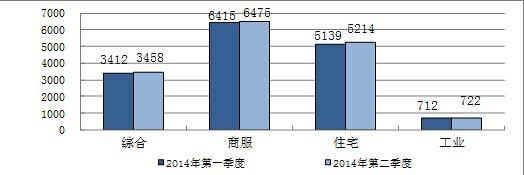

2014年第二季度,全国主要监测城市地价总体水平为3458元/平方米,商服、住宅、工业地价分别为6475元/平方米、5214元/平方米和722元/平方米。

图1、全国主要城市分用途地价水平(元/平方米)

综合、商服、住宅、工业地价环比增速均呈放缓态势。第二季度,全国主要监测城市综合地价环比增速为1.36%,连续第二个季度放缓,较上一季度下降了0.53个百分点;商服地价环比增长率较上一季度放缓0.80个百分点,为0.93%;住宅地价环比增长率为1.45%,转为低速增长,增速较上一季度回落0.66个百分点;工业地价环比增速保持低速增长,为1.44%,较上一季度下降了0.27个百分点。

图2、全国主要城市分用途地价环比增长率曲线图(%)

综合、商服、住宅地价同比增速放缓,但仍处于较高位运行[2],工业地价同比则保持低速增长。第二季度,全国主要监测城市综合、商服、住宅地价同比增长率分别为7.53%、7.48%、9.14%,处于较高位运行,但较上一季度分别下降了0.10、0.69、0.38个百分点,其中,综合地价同比连续6个季度加速上涨后,涨幅开始放缓;工业地价同比增长率为5.73%,较上一季度上升0.46个百分点,继续低速、温和上行。

图3、全国主要城市分用途地价同比增长率曲线图(%)

.jpg)

重点城市定基地价指数稳步上升。2014年二季度,以2000年为基期的重点城市平均地价指数稳步上升,综合、商服、住宅、工业地价指数分别为228、238、268、181,较上一季度分别增加4、3、4、4个点。

图4、2000-2014年第二季度重点城市分用途地价指数

.jpg)

重点监测城市中,地价总体水平为4952元/平方米,较上一季度增长1.83%,较去年同期增长10.29%。商服、住宅和工业地价水平分别为8441元/平方米、7375元/平方米和934元/平方米;环比增长率分别为1.04%、1.78%和2.22%;同比增长率分别为9.79%、11.81%和8.61%。

图5、重点城市综合地价环比、同比增长率曲线图(%)

.jpg)

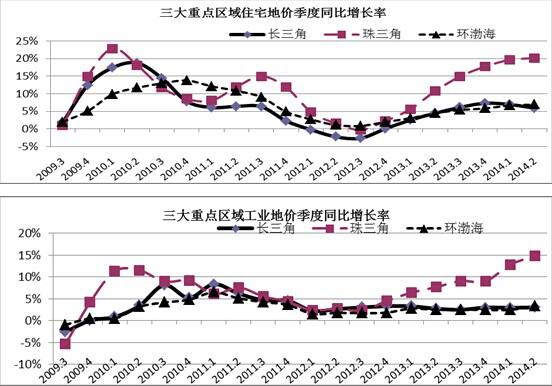

(二)长江三角洲地区各用途地价环比增速持续回落,呈平稳运行态势;珠江三角洲地区综合、住宅、工业地价环比增速及商服地价同比增速放缓;环渤海地区各用途地价环比增速全面放缓,保持低速运行态势

2014年第二季度,三大重点区域综合地价水平均高于全国总体水平,保持上升态势。长江三角洲、珠江三角洲、环渤海地区综合地价水平分别为4967元/平方米、5305元/平方米、3654元/平方米。

图6、2014年第二季度三大重点区域地价水平(元/平方米)

图7、2014年第二季度三大重点区域综合地价增长率(%)

从环比增长率看,长江三角洲地区综合地价增长率仍低于其他两大区域,较上一季度回落了0.30个百分点,为0.52%;珠江三角洲地区综合地价增长率仍处于高位运行,为3.91%,但较上一季度下降1.04个百分点;环渤海地区综合地价保持低速增长,为1.31%,较上一季度下降了0.20个百分点。

分用途看,长江三角洲和环渤海地区各用途地价增速均呈放缓态势,珠江三角洲地区商服地价加速上升,住宅和工业地价涨幅均收窄。其中,长江三角洲地区商服、住宅、工业地价增速较上一季度分别放缓0.10、0.61和0.12个百分点,增长率分别为0.22%、0.57%、0.62%,涨幅均不超过1.0%,属平稳运行。从长江三角洲地区的监测城市看,上海市各用途地价增速较其他12个监测城市的表现更突出,但增速有所放缓;而区域内监测城市的商服和住宅地价呈负增长的现象明显多于上一季度,无锡、南通、温州、嘉兴、湖州的商服和住宅地价增长率均为负值,其中,宁波住宅地价增长率最低,为-2.45%。珠江三角洲地区商服地价增速有所回升,较上一季度上升了1.48个百分点,为2.75%;住宅和工业地价增速较上一季度下降了0.26和2.11个百分点,分别为4.60%和3.66%,,但仍高于其他两大重点区域平均水平,处于高位运行,其中,广州市工业地价增长率达到4.65%。环渤海地区商服、住宅、工业地价增速全面放缓,增速较上一季度分别下降了0.30、0.24和0.13个百分点,增长率分别为1.23%、1.57%、1.03%,均保持低速运行态势。

图8、三大重点监测区域分用途地价环比增长率(%)

.jpg)

从同比增长率看,三大重点监测区域地价与上一季度的变化趋势一致,长江三角洲地区地价增速持续放缓,而珠江三角洲和环渤海地区地价继续加速上涨。长江三角洲地区综合地价增速为4.11%,较上一季度回落0.60个百分点;珠江三角洲地区综合地价持续快速增长,继续保持高位运行,达到16.53%,较上一季度上升了1.16个百分点;环渤海地区综合地价低速增长,为5.45%,较上一季度上升了0.34个百分点。

分用途看,长江三角洲地区商服、住宅地价增幅继续呈回落态势,分别较上一季度收窄1.15、1.03个百分点,而工业地价涨幅略回升了0.10个百分点,增长率分别为2.73%、5.93%、3.07%;珠江三角洲地区商服、住宅、工业地价增长率高于其他两大重点监测区域及全国平均水平,处于高位运行,分别达到12.41%、20.13%、14.80%,其中,商服地价增速较上一季度回落0.51个百分点,住宅和工业地价增速则分别上升了0.50、1.96个百分点。环渤海地区商服地价增速较上一季度下降了1.11个百分点,住宅、工业地价较上一季度上升了0.29和0.85个百分点,增长率分别为6.77%、6.94%、3.35%。

图9、三大重点监测区域分用途地价同比增长率(%)

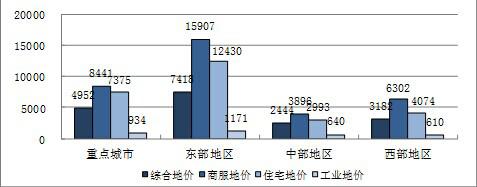

(三)东部、中部、西部地区综合地价环比增速均呈放缓态势;东部和中部地区综合地价同比增速仍处于高位运行,西部地区则保持低速增长,其中,东部地区同比加速上升,而中部和西部地区放缓

2014年第二季度,全国重点城市中,地价水平呈东高、西次、中低的布局。东部地区平均地价高于全国和中西部地区,西部与中部地区平均地价均低于全国重点城市平均水平。

图10 2014年第二季度东中西部地区重点城市地价水平(元/平方米)

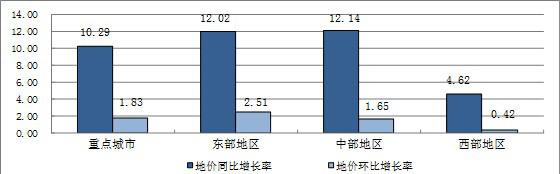

从环比增长率看,东部、中部、西部地区综合地价增速均有所放缓,分别较上一季度下降了0.89、1.25、0.52个百分点,增幅分别为2.51%、1.65%和0.42%,分别呈现出较快速、低速和平稳运行态势。

从同比增长率看,东部和中部地区综合地价呈快速增长态势,增长率分别达到12.02%和12.14%,仍处于高位运行,与上一季度比较,东部地区上升了0.51个百分点,中部地区下降了0.15个百分点,与上一季度情况相同的是青岛、上海、厦门、广州、深圳、南昌、太原的综合地价增长率仍超过10%。西部地区保持低速增长,增长率为4.62%,较上一季度收窄0.59个百分点。

图11、2014年第二季度东中西部地区重点城市综合地价增长率(%)

(四)全国主要监测城市综合、住宅地价环比上涨的城市连续第三个季度减少,六成城市环比增速处于平稳区间,五成城市增速放缓

2014年第二季度,全国主要监测城市的综合地价环比增速整体运行平稳,增长率为正的城市由上一季度的90个减少至本季度的84个,其中,涨幅收窄的城市由上一季度的32个增至50个。综合地价环比涨幅大于3.0%的城市由上一季度的10个减少至本季度的4个;88个城市的涨幅介于0~3.0%之间;增长率为负的城市由上一季度的4个增至本季度的12个,其中,宁波的增速下降幅度最大,为-1.58%。另外,62个城市的涨幅稳定在-1.0%~1.0%。与去年同期相比,城市综合地价仍保持上升态势,增速上涨的城市96个,涨幅超过7.0%的城市由上一季度的39个减少至本季度的36个,其中,太原、广州、南昌、深圳、上海、青岛、呼和浩特、厦门、西安等17个城市的地价涨幅超过10.0%;涨幅为负的城市与上一季度的7个持平。

住宅地价与综合地价变化趋势保持一致,整体运行平稳,环比增长率为正的城市由上一季度的88个减少至本季度的80个,其中,涨幅收窄的城市由上一季度的34个增至52个。住宅地价环比涨幅超过3.0%的城市由上一季度的14个减至本季度的9个;增长为负的城市由上一季度的9个增至本季度的15个,其中,南通、汕头、昆明、宁波的跌幅超过-1.0%。此外,60个城市的涨幅稳定在-1.0%~1.0%。与去年同期相比,增幅上涨的城市由上一季度的96个减至本季度的95个;涨幅超过7.0%的城市由上一季度的44个减少至本季度的40个,其中,21个城市涨幅超过10.0%,比上一季度少2个城市,太原、广州、平顶山、深圳、南昌、上海、青岛等7个城市的涨幅超过了15.0%;增幅为负的城市有8个。

图12、70个大中城市新建住宅销售价格和105个城市住宅地价环比上涨的城市数量对比情况图

(五)异常交易地块数量、竞价轮次等指标延续一季度回落态势,土地购置需求转弱,市场成交相对平稳

截至2014年6月30日,二季度上报成交异常交易地块44宗,较上一季度减少了46宗,降幅为51%,同比减少更为明显,降幅为66%。平均溢价率为175%,环比、同比分别上升了72个和40个百分点。平均竞价轮次为75次,环比下降10%,同比下降9%。总体看来,二季度各地成交的异常地块数量、竞价轮次等指标均延续一季度大幅回落态势,显示市场竞争强度、土地购置需求有所转弱。此外,一线城市上报异常地块占总数较多(占全国上报的39%),与以往三四线城市占多数的情况不同,侧面反映了土地市场的分化,一线城市市场的内在抗压能力更为明显。

图13、2012年以来异常交易地块成交上报宗数和月均溢价率统计情况

二、当前市场形势分析

(一)国际经济复苏态势相对平稳乐观但仍存风险,国内宏观经济受供需共同回暖及结构调整不断推进的影响,增速有望维持在预期区间,社会融资规模回落态势延续,经济下行压力依然存在。受宏观经济景气影响,地价环比涨幅进一步收窄

一方面,2014年二季度以来,美国经济持续复苏迹象明显,美联储仍继续QE减量并维持目标利率不变;欧元区主要成员国的PMI均不及预期加大了通缩的风险,欧洲央行宣布将各业存款利率由零下调至负0.1%,成为全球首个推行负利率政策的主要经济体央行。另一方面,国内宏观经济增长放缓,外贸出口压力较大,消费、投资亦未见明显起色,经济存在较大下行压力。国家统计局数据显示,6月PMI指数为51%,连续4个月回升,表明我国制造业延续了平稳增长的良好势头,但仍存在发展不均衡、小微企业生产经营困难等问题。在上述多重背景下,主要监测城市地价环比涨幅持续收窄。

资金层面,5月末,M2同比增长13.4%,增速维持在2012年6月份以来的较低水平,社会融资规模回落态势延续。资金面在央行定向降准前始终保持收紧态势,银行对非首次自住型的房贷及公积金贷款的放贷意愿依然较为谨慎,房企到位资金增速继续小幅回落,明显低于投资开发增速。资金压力与其他因素相结合,导致房地产市场预期趋冷,进一步呈现观望态势,成交量下跌,议价空间出现。

部分地区楼市偏冷的市场氛围正向土地市场传递,二季度全国房地产开发企业土地购置面积增速同比下降,土地成交价款增速回落。地价上涨动力减弱明显,综合地价环比上涨超过3%的城市个数仅为4个,较上一季度减少6个。

图14、2012年-2014年2月房地产开发企业资金来源变化情况

.jpg)

数据来源:国家统计局

(二)发挥市场在资源配置中的决定性作用有利于地价形成正常的波动变化,各级政府的应对管理措施尚需进一步探索与完善

强调市场在资源配置中的决定性地位和更好发挥政府作用,尊重市场规律的改革思路有助平衡过去“一刀切”式的直接干预,演变为现阶段地方政府结合市场实际出台的差别化调整,地价变化更趋于市场因素主导。

自去年以来的房地产市场快速上涨至本年度出现转冷趋势,中央政府均未表态发声,让市场在资源配置中起决定性作用的态度一以贯之。各地方政府的表态及应对则有所不同。一线城市上海、北京未见放松,广州被指低调松绑限价(增城、从化)、限签(中心区高价盘)、限售(户籍政策调整)政策。此外,也有一些城市出台了定向柔化调整措施,主要集中在限购条件的放宽、户籍政策调整、契税补贴、公积金贷款调整等方面。值得关注的是杭州关于“商品房实际成交价低于备案价格超过、15%,将限制网签,且需重新申报备案”的规定引起关注和争议。各地不同的处置态度,体现出对于房地产走势及其定位的认知分化,也表明在市场化改革的大方向下,地方政府的应对管理措施尚需进一步探索与完善。

(三)土地供应总量较上季度回升,其中保障性住房供地尤为明显;住宅用地供应同比减少,房地产用地供应占比有所回落。

全国105个主要监测城市土地供应量环比回升,但仍低于近三年同期平均水平,各类用途宗地中,工矿仓储用地和其他用地供应量同比上涨。截至2014年6月30日,2014年第二季度,全国105个主要监测城市土地供应面积达到5.47万公顷,环比增加15%,同比减少10.12%。其中商服、住宅、工矿仓储用地和交通、水利基础设施等其他用地分别供应约0.51、1.07、1.57和2.32万公顷,商服、住宅用地环比分别减少10.36%、18.12%,工矿仓储用地和交通、水利基础设施用地分别增加12.85%和55.78%,同比变化分别为减少15.67%、减少19.75%、减少23.43%和增加10.66%。房地产开发用地供应面积进一步回落,供应面积约1.58万公顷,环比、同比均呈下降趋势,分别减少18.49%、15.79%。半年已过,各地保障性住房用地计划纷纷落地,二季度供应面积约为0.24万公顷,环比有较大回升,为41.72%,同比仍下降17.28%。

本季度,各类用地供应量占建设用地供应总量的结构比例与上季度大体类似,除其他用地供应量占比提高外,商服、住宅、工矿仓储用地均有小幅下降。环比来看住宅用地占比下降相对较大;同比来看工矿仓储用地占比下降最快,商服用地占比下降微弱。

本季度,房地产开发用地供应量占土地供应总量的28.86%,较上一季度减少10.55个百分点,较去年同期减少2.96个百分点。保障性住房用地供应占比4.32%,环比略增0.82个百分点,同比略降0.37个百分点。房地产开发用地供应占比下降,反映出市场对于后期发展的观望情绪上升。

图15、2011年以来各季度分用途用地供应占供地总量比例变化图

数据来源:土地市场动态监测与监管系统

三、后期走势预判及关注要点

2014年三季度,预计宏观经济下行压力仍然较大,但是高层领导关于“中国经济不会硬着陆,且保证下线不超过7.5”的表态,在一定程度上预示了中央政府对于经济中高速增长的信心和决心。统计局数据显示,6月的PMI各分类指数普遍回升,且新订单指数升幅较大,显示宏观经济平稳向好趋势稳定。通过产业的有序转移,促进区域梯度、联动、协调发展,带动新型城镇化的推进,将成为今后较长时期内,中国经济提质增效的重要途径。在此背景下,房地产市场仍将以市场化为主导,其变化也会进一步传导致土地市场。预计2014年第三季度,我国商业、住宅用地价格走势将继续保持小幅波动,工业地价平稳上涨;各用途地价环比增长分化的趋势或将有所收窄。

下一步建议,既要推进落实市场在资源配置中的决定性作用,进一步转变政府管理模式,理性看待市场波动,又要多措并举,引导市场预期的稳定。对于“定向降准”、“定向调控”等差别化政策,需注重实施后综合效果的跟踪评估,关注相关领域可能产生的联动效应,确保精准发力。土地供应方面,在市场观望期,更应结合各地社会经济发展状况、房地产市场运行态势、用地需求与结构变化,合理确定供地数量、类型、节奏,促进当前及未来土地市场的平稳发展。