“捂产阶级”这个网络熟词最早出现于2013年年底,其原有语境源自“遗产税”讨论,新近的小热则源于各种大小老虎的下岗。“捂严自家财产传给下代”的动作性、画面感直观地揭示出“无产阶级”这一熟词的另一面,有网友想象说,熟词“无产阶级革命家”或改写为“捂产阶级革命家”?

《21世纪资本论》及作者

“捂产阶级”的热议也颇有些学术范儿,今年,法国经济学家托马斯·皮凯蒂(Thomas Piketty)的《21世纪资本论》的英译本4月出版后,引起了世界性的思想震动。这本严肃的学术著作竟然连续数月居于亚马逊畅销书之首,并在各大国际机场书店中被放在显著位置。

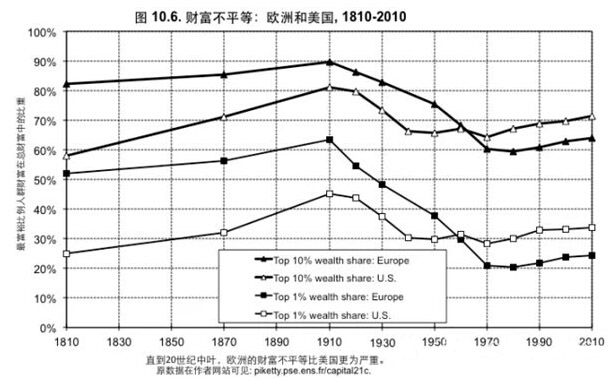

从图中可以看出美国不平等的轨迹和趋势与欧洲大致相同:1810年美国最富裕10%人口掌握社会总财富的比重接近60%,最富裕1%人口则拥有总财富的25%左右。这是因为作为新大陆,美国资本积累和社会分化需要一段时间才能展现出来。从1910年到1970年,美国的不平等也呈现下降趋势,而不平等从1970年代开始又开始加剧。

皮克特的结论是,从历史的数据来看,房地产投资等资本报酬率通常大于整体的经济增长率,而这正是社会财富越来越向少数持有资本的人集中的根源或社会财富分配不均的根源。也就是说,由于有钱人财富因为投资房地产等财产性收入增长要快于一般人工资收人增加,这就会导致富有者越来越富。因此,现代政府要通过税收的方式来化解这种财富及收入越来越分配不均的问题。

美国的贫富分化一直比西欧严重

如果不采取有效的措施,没有激进的平等化改革措施,到21世纪末将重现整个19世纪收入和财富分配高度不平等的图景。

这个学术理论很容易理解,如果房产等资本的回报率大于经济增长率,那么财富自然会越来越向少数有房有资产的人聚集,社会财富也会越来越分配不均等。但是,这种解释引出了另一个重要的问题,房地产等资产投资的回报率为何会高于经济增长率呢?这种现象是如何发生的?

香港社会财富不均的恶果已有所体现

就拿房地产市场来举例子,投资房产的回报率太高导致严重的财富分配不均,一是因为政府的税收收入分配方式不合理;二是现代金融的性质及金融市场制度安排不合理。

就拿是否应该对“捂产阶级”征收“遗产税”来说,托马斯·皮凯蒂就指出,随着中国社会中以房地产为代表的资产规模越来越大,有必要对遗产继承和捐献征收累进税。因为,中国家庭子女少,则遗产继承更容易导致财富集中:中国资产总额上升伴随着的是人口数量的停滞,在以前那个每对夫妇生10个孩子的社会,房产继承当然不会带来社会分化。现在每对夫妇只有一个孩子,都争做“捂产阶级”,让孩子能继承两边的尽可能多的财产,社会分化就会越来越严重。这种情况下,除了城市居民内部分化越来越严重,农村的打工人员就更难获得城市的资产了。

另外,如果金融制度安排不合理,它将可能成为资本回报率高及社会财富严重不均的根源。

本来,住房按揭贷款的创立,目的就在于通过现代银行信用创造,把个人未来几十年的收入流用于现在住房消费。这样既提高了个人购买巨额的耐用消费品住房的支付能力,改善了居民的住房条件,也能让居民的住房需求突然急剧创造与扩张,解决了市场经济中最为本质的供给过剩的问题。但是,如果一个国家的住房按揭贷款制度不能有一个好的设计,那么这种金融制度安排就可能成为少数人获得暴利的工具。也就是说,通过过度的信用扩张进行住房投资,投资者可把收益归自己,而贷款的信用风险则让整个社会来承担。

最近,为了消化中国住房市场过多住房库存,为了让住房市场过高的价格不下跌,央行公布了房贷新政。这个政策,表面上可以支持首套住房购买者银行信贷的优惠条件购买,但实际上这个泛化了的住房消费者基本上是住房投机投资者(即只要还清银行贷款都可算作住房消费,而当前高房价下,真正的住房消费者是没有支付能力进入市场)。也就是说,房贷新政的目的就是鼓励有更多住房的投机投资利用银行优惠贷款购买更多的住房。这样做,如果房价上涨,真正的住房消费者离当前的住房市场会越来越远,因为利用银行信贷优惠政策让大量的住房投资投机者涌入一定会推高房价;也意味着国内绝大多数人持有的财富与收入所占的比重越来越低,社会财富与收入越来越严重分配不均;如果房价下跌,可能导致国内银行体系的风险或危机时,政府又出来救市,投资投机所造成的成本则要全国人民来买单。

皮凯蒂的预言是一个狂野的猜想:21世纪和19世纪一样,“捂产阶级”最终会胜利。21世纪究竟会发生什么,也许谁都无法预测。或者是巨大的贫富落差、尖锐的社会矛盾、到处旗帜飘扬、甚至引发社会动荡和战争;或者是屌丝们发起一次巨大的科技革命、非洲突然开始经济腾飞改变了这个预言?