1.背景导读

中国人民银行于 2014 年 11 月 21 日宣布,即日起分别降低存贷款基准利率 0.25 和 0.4个百分点。面对国内经济放缓的现状,尽管很多人都预料到央行会采取应对措施,但货币政策突然地转向宽松,仍出乎不少人的意料。一时之间,对于央行会否像 08 年金融危机之后一样——货币大放水的讨论不绝于耳,其中最普遍的担忧就是:通胀是不是会随之而来?本文尝试从这个问题入手,为读者提供一个更加详实的关于央行货币政策和通货膨胀之间关系的解释。

自 2008 年金融危机以来,世界各国的经济都陷入了衰退,大多数央行采取的都是扩张性的货币政策。提到央行扩张性的货币政策,人们的第一反应多是“央行又要开始„印钱‟了”,而央行大肆印钱的后果就是物价飞涨,大家手里的纸币不值钱了。一个在国内颇为流行的说法是:2012 年全世界新发行的货币总量约合 26 万亿人民币,其中近一半来自中国的贡献;而且中国 2012 年的 GDP 仅占全世界的 8%,但货币总量却占了全世界货币总量的 27%。这个说法意在影射中国央行印钞放水严重,并将带来恶性通胀的后果。

两年过去了,中国国家统计局的数据显示 2012 和 2013 年国内居民消费价格指数连续两年的涨幅均为 2.6%,换句话说,这两年的通货膨胀率分别都只有 2.6%,即处于相对较低的水平,这似乎与不少人的感受有些出入。一种流行的看法是:统计局数据衡量的不准确导致了通胀率与现实情况不符。笔者研究发现,2008 年金融危机之后国内快速增长的货币存量并不能简单地归咎于央行印钞放水,更不能单由货币增长率这一指标就推断严重通胀已经或者即将来临;同时尽管通胀数据的衡量可能存在着偏差,但这并不是造成目前通胀保持在低位的唯一原因;相反,央行灵活合理地运用货币政策对经济现状进行反应恰恰是经济和物价水平稳定的关键。

2.中国央行真地“印钞放水”了吗?

要衡量中国央行是否超发货币,我们首先需要定义货币,国际上一般采用 M2 来度量现代意义上的“广义货币”。M2 一般包含流动性非常好、可以随时变现用来支付购买的资金昊是印第安纳大学布鲁明顿分校经济学博士研究生,电子邮箱是 jinhao@indiana.edu。作者感谢王健博士和一位匿名审稿人提供的建设性意见以及冯晨对本文的编辑修改。文章仅代表个人观点,和作者所在机构无关。 产,比如流通中的现金、活期存款、定期储蓄存款和货币市场基金。世界银行的数据显示,2012 年中国 M2 总量约为 97 万亿人民币,约占全球 M2 总量的 27%,验证了 “中国 GDP占世界比例 8%,货币存量占了 27%”的说法。但这个事实并不能与“印钞放水”相联系起来,因为 M2 是存量概念,而货币超发是流量概念。举个简单的例子,“比尔·盖茨很有钱”就是存量的概念,描述的是他财富的状态;而“比尔·盖茨每年收入很多”则是流量的概念,用来描述他创造新财富的速度。一个人初始的财富状态可能完全不决定其创造新财富的速度,好比以下这种情况:“比尔·盖茨很有钱,但他每年收入不是很多。”类比回来,单单货币存量很高 (“很有钱”) 这个事实同样不足以推导出央行货币增长过快(“收入很多”)的结论。

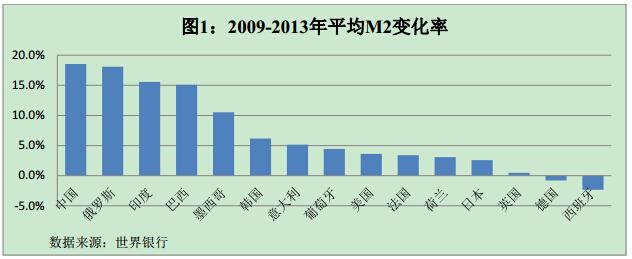

接下来我们来直接看看货币存量的增长情况,相比 2011 年中国货币存量的 85 万亿,2012 年底这一数字增长了 12 万亿,即中国的新增货币量接近全世界 26 万亿新增货币量的一半。不仅中国的新增货币量在世界份额中占比大,在货币增速方面,中国也同样领跑。图1是全球主要经济体在经济危机发生之后 5 年的平均货币量增长率。可以看出,中国在这个时期内平均货币增速达到了 18.5%,紧随其后的是俄罗斯、印度和巴西等几个发展中大国;美国、英国和日本等发达国家货币增长率均不足 5%,德国和西班牙甚至出现了负增长。这么看起来,过去几年来中国的货币存量快速增长似乎是不争的事实了,这是不是代表新增的货币全部来自央行开动的印钞机呢?

从货币存量 M2 的定义中我们发现,在货币流通中,“印出来”的纸币只是其中的一部分,M2 还包含了活期和定期存款等高流动性资产。世界银行的数据显示,中国流通中的纸币加上活期存款,即通常所说的“狭义货币” M1,在 2012 年仅有 31 万亿,占当年 97 万亿 M2 货币存量的比例不足三分之一;而其余三分之二的货币实际上是通过银行存放贷业务所派生出来的。当居民商业银行储蓄后,银行会保留其中的一部分作为准备金用来应对储户的提款需要,然后将剩余的作为贷款贷给需要资金的人(包括刷信用卡也属于从银行贷款消费),以赚取利差。在这一过程中,货币存量就增加了——因为不仅最初的居民存款算作是 M2 货币,贷去的钱因为进入了流通也同样被计入了 M2 货币。即使没有央行印钞机的帮助,当银行存贷业务活跃时,新创造出的货币也随之自然增加,反之亦然。在 2008 年危机发生之后,日本和美国均推出了本国央行购买金融资产的量化宽松政策,结果却不尽如人意,发达国家央行拼命想放水,但货币增长却一直徘徊在低位,这其中一个重要原因就是企业缩减投资和银行惜贷所导致的商业银行信贷量的萎缩,而这也证明了央行在控制货币增长上的局限性。所以简单地把货币高速增长全部归咎于央行“印钞放水”,是有失偏颇的。

3. 货币增长意味着通胀要来了吗?

那么接下来的问题就是,假如出于某种原因,货币存量确如数据所示处于高速增长状态,是否就一定会引发严重通胀呢?我们将在下文解释为什么货币高速增加并不一定会带来通胀。简单来说,货币增长之外还有其他一些因素也会影响通胀,而这些因素有时会抵消掉货币增长带来的通胀压力,使得货币增长和通货膨胀之间的联系变得不那么紧密。统计数据偏差确实可能导致通胀被低估,却未必是通胀保持在低位的唯一原因。

货币增长带来通货膨胀的论断主要来自六、七十年代的货币学派。其主要观点可以归纳为:通货膨胀完全是由货币量的增加造成的。所以想要控制通胀,央行只要保持一个恒定的货币增长率就够了。但从上世纪八十年代开始,美国的数据显示货币增长和通货膨胀之间的关系似乎已变得不再稳定了,这也引发了学术界重新思考这两者之间的关系。随后越来越多的经济学家认识到,造成通货膨胀的原因有很多,货币增长只是其中一个因素,如今的主流经济学界对通货膨胀的理解也已不再仅局限在货币学派提出的这一种解释之上了。

但因为货币学派对通货膨胀的解释符合了人们的经济直觉,导致其理论曾经得到了广泛的认可,所以我们有必要首先来了解一下它的内容,然后才能解释为什么它是不全面的。对于一个国家,其名义 GDP 衡量的是当年国内所生产的所有商品和劳务的货币价值总和(商品总量 × 商品价格),而要想消费掉这些产品,我们必须要有等量相对应的货币(货币量 × 货币流通速率)才能进行交易。假设中国产出了 200 元产品,就要有 200 元人民币进行交易。但如果考虑到货币可以在市场上不断流通,我们实际需要的货币量可以少于 200 元。比如这个例子:张先生做了双鞋,李小姐设计了一件衣服,张先生最初有100元人民币,而李小姐没有钱,而各自又需要对方的产品。于是张先生用 100 元买了李小姐的衣服后,李小姐可以再用这 100 元买李先生的鞋。这样的话,100 元钱完成了两次交易,每件商品的价格都是 100 元,总产出就是 200 元。总结起来就可以得到如下的货币数量公式:

货币数量公式:货币量 × 货币流通速率 = 商品总量 × 商品价格。

货币学派的观点认为,如果社会生产的总商品不变,同时货币流通速率也不变,而张先生最初拥有了 200 元钱的话,唯一造成的后果就是每件商品的价格变成了 200 元,换言之,货币量翻倍造成了物价水平翻倍,于是通货膨胀出现了。

这个理论的成立依赖于两个假设:社会生产商品总量不变,同时货币流通速率也不变。首先,与第一个假设不同的是,一个国家的商品生产总量是会随着经济发展而变化的,如发展中的中国,不同于欧美发达国家的零增长甚至负增长,中国在危机后仍然保持着年均生产增长率 7%以上的水平。通过货币数量公式,我们可以清楚地看到,当商品总量上升时,如果货币流通速率不变,要想维持商品价格不变,就需要更多的货币量来满足人们的购买需求。即经济发展需要相应的货币增速来匹配才能够使物价稳定,这也就解释了为什么在图 1 中几个新兴的发展中国家货币增速普遍高于发达国家。

其次,货币流通速率也并非一成不变的,它会随着货币需求而变化。比如在经济衰退时期(如 2008 年的全球金融危机后),人们变得更加厌恶风险,更多人选择持币观望,这会使得货币流通速率大打折扣。若不加大货币量的话,经济甚至有进入通货紧缩的风险,而通货紧缩造成的影响甚至有可能会比通货膨胀更为恶劣。正是为了抵消货币流通速率下降带来的负面影响,欧美日等发达国家才在近些年不得不拼命加大货币供给,以保证物价水平的稳定。在这种情况下,央行增加货币量的政策实际上只是被动地对经济状况做出反应,来熨平本国经济波动,而并非主动地“印钞”来使货币贬值以进行货币战争。

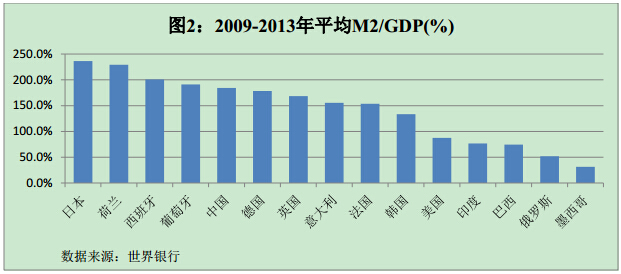

一些担忧中国即将迎来高通胀的经济学家常常引用的一个货币指标是 M2/GDP,因为他们觉得这个指标高代表着社会中有相对较多的货币,而商品数量相对较少,所以会有通货膨胀。那么中国在这个指标衡量下的表现如何呢?如图 2 显示,中国的 M2/GDP 指标明显高于其他发展中国家,这也成为了一些经济学家预测中国会出现通胀的理由之一。这种说法有两点瑕疵,首先还是存量和流量的区别,货币多而商品少充其量只能说明物价水平高,而不能代表物价水平变化率高;其次,也更重要的是,根据我们之前总结出来的货币数量公式,M2/GDP 表示的仅仅是货币流通速度的倒数,它的值越高只说明货币流通速度越慢,与通货膨胀完全没有关系。

4.通胀如果真来了,央行可以控制么?

通过以上的分析,我们发现货币增长并不一定带来通货膨胀。近几十年来,西方主要发达国家一直在运用“通胀过低踩油门,通胀高起踩刹车”的货币政策努力将通胀水平控制在一个稳定的区间。但央行的货币政策毕竟不是万能的,人们对货币政策的理解和央行的独立性都会显著影响央行控制通胀的能力。

首先,建立公众对货币政策的理解至关重要。任何货币政策最终都要通过公众的经济行为发挥作用,如果央行出台的良性货币政策被公众曲解的话,其后果可能是灾难性的。不妨考虑这个例子:假如有一天,每个人都在起床后看到新闻中正在讲述中国的货币总量在过去几年里飞速增长,于是人们开始忧虑明天是否会发生严重的通胀,然后拼命地想在今天把手里的钱换成商品,以避免明天手里的钱变得“不值钱”。如果每个人都这样做的话,货币流通速度加快,就会真的抬升物价,最终形成通胀。而具有讽刺意味的是,事后人们还会觉得今天的行为是明智的,因为他成功地减少了通胀带来的损失。但事实并非如此,在前文的分析中我们可以看到,货币增长可能仅是央行对经济发展现状做出的调整,其目的是稳定物价,所以政策本身不会造成通胀;人们对政策行为的误读才是通胀发生的根源。当然,央行在这种情况下可以通过回收货币来稳定物价,但这凭空而来的物价波动其实是可以从源头上避免的,所以舆论和媒体应该正确地解读政策以引导公众做出正确的决定,否则会损害经济的稳定,也会影响人们正常的经济生活。

其次,让人担心的是央行的独立性。在正常情况下央行可以灵活地通过放松和收紧货币政策调节物价水平,使通胀保持在一定范围内。但如果央行独立性受到影响,恶性通货膨胀出现的可能性会增高很多。历史上出现过的几次恶性通货膨胀(年通货膨胀率高达7500%以上),如一战后的德国、二战时的中国以及最近的津巴布韦,其通胀发生的根源都在于政府出于战后赔款、战争筹款等原因强迫央行购买政府债券,而央行迫于压力也只好开动印钞机为政府的行为买单。这种情况一旦出现,央行的货币政策就失去了调节物价的能力,只能任由通胀发展,直至不可收拾。另外,如果将货币政策这一经济政策的制定过于政治化,一提到宽松货币就联想到央行印钞放水,甚至上升到破坏结构调整和经济改革的高度,也会束缚央行正常制定经济政策并引发灾难性的后果。故而,当处于危机后的各国为了确保经济增长率而加大政府投资时,或是当经济问题被政治考量所影响左右时,央行是否仍然能坚持以稳定物价为首要目标,是摆在各国央行面前的一道难题。

5.结语

本文希望通过以上的分析说明,中国在 2008 年金融危机之后的快速货币存量增长并不能被简单归咎于央行印钞放水,更不能单从这一指标判断严重通胀已经或即将来临,今年 11 月这一轮央行的货币宽松政策同样需要长时间的观察才能最终下结论。其次,舆论和媒体对货币政策的科学解读与正确引导至关重要,错误的解读和报道会抑制良性的货币政策发挥其调节作用并可能导致严重的后果。最后,也是需要特别注意的是,为了确保物价稳定目标的实现,货币政策需要保持其独立性以获得足够的威信,而这也需要政策制定机构各司其职、充分协调,以期同时实现各个经济目标。