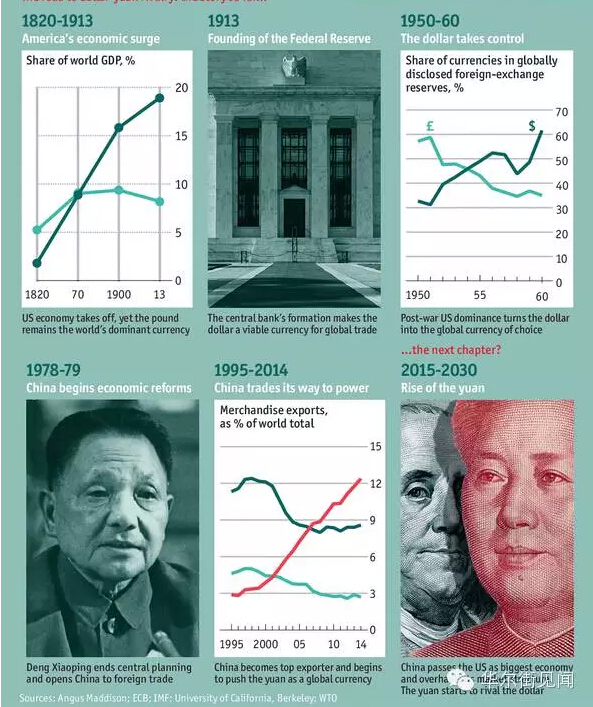

在中国正推动人民币国际化之际,试想一下,如果人民币真的与美元在争夺全球主导权中开始针锋相对,将是怎样的情景?

至少,在人民币何时能与美元平起平坐这个问题上,出现了智者见智的不同观点。

央行货币政策委员会委员陈雨露曾在去年11月初举行的国际金融论坛(IFF)全球年会上表示,人民币想与美元成为一个数量级的货币还需要15年。汇丰控股行政总裁欧智华则在今年3月底称,人民币取代美元是个“天真的想法”。

无论围绕这一问题的观点分歧有多大,人民币在国际市场的崛起一直被视为对美元的一大威胁。

央行行长周小川曾在2009年的一篇文章中倡议,将IMF的特别提款权(SDR)发展成一种新的超主权货币,“创造一种与主权国家脱钩、并能保持币值长期稳定的国际货币储备货币,从而避免主权信用货币作为储备货币的内在缺陷,是国际货币体系改革的理想目标。”暗示美元应该被取代。中国当前正推动人民币被纳入SDR货币篮子。

《经济学人》在最新一期的The World If系列特别报道中认为,美国当然有理由担心人民币。澎湃新闻在其网站发出了此文章的编译版本。以下是编译版节选:

作为一个可靠的替代者,人民币的崛起将渐渐破坏美国霸权的基石。因为美元在全球金融体系的中心地位,所以对伊朗和朝鲜的经济制裁才有效果。45%的跨国结算都以美元进行,因此任何拥有国际业务的银行都要与美国银行系统对接来进行清算与资金管理。为获得美国的许可,这些银行不得不注意到美国做出的制裁决定。2013年当美国制裁朝鲜主要的外汇银行时,中国银行开始不再为朝鲜客户提供服务。2012年在美国对伊朗施压最严厉时,中国减少了进口伊朗的原油。

当人民币走向国际化后,美元具有的政治杠杆作用将被消解。中国已经几乎完成了一套人民币跨境结算的系统。虽然中国低调地表示这只是一个让交易更便利的平台,但实际上的意义却极为深远。它成为一个资金高速公路,让公司与银行可以在全球范围流动,而不需要与美元挂钩。

美国将很难追踪到是谁以什么目的在使用中国国际支付系统(CIPS)。威胁将某国排除美国金融系统以外将开始不再起多大作用,中国也将拥有一个扩散自己想法的新工具。虽然中国如果过于随意使用这一伎俩将降低人民币的声望,但仅仅是具有这一惩戒性的威胁就足以让中国达到目的。

国际化的人民币同样会让中国得到更多尊重。中国已经表明了在危难时刻愿意被认为是地球上的好公民。在1997-1998年亚洲金融危机、以及2008-2009年全球金融危机时,中国让人民币汇率紧盯美元,向他国保证中国不会利用人民币贬值来获取自己的经济利益。当全球人民币使用开始增加时,中国作为全球金融体系的支撑之一,将被放到需要承担更大责任的位置。

当雷曼兄弟公司在2008年破产后,美联储为全球的银行提供了紧急互换货币信贷额度。如果20年后再有危机出现,中国会扮演类似的角色。目前中国正通过与从阿根廷到俄罗斯在内的多国建立货币互惠信贷,开始逐步组建这一框架。

人民币崛起带来的将有极为重大的经济结果。美国作为当今主流货币的发行者所享有的“过度特权”将逐渐衰退。因为现在对于美元资产的需求依然旺盛——全球60%的央行储备金都是美元,因此美国与美国的公司可以以更高的价格出售债券。债券收益率与价格走势相反,亦即美国人可以很低的利率借款时,美国政府可以很容易地补充赤字,公司也更容易筹款。

美国的这一“过度特权”有多大价值?因为美元的统治地位,研究者们发现美国十年期国债的收益率比2000年仅仅减少了1%。美国能以美元发行债券。因此小国中因为货币不匹配导致的债务危机基本上在美国不会发生。当政府不能还款时,美联储只需要印更多的美元就行了。根据麦肯锡全球研究所的估算,这一优势至少为美国每年带来1000亿美元的利益。

当人民币开始挑战美元时,中国将开始瓜分这一蛋糕。在有人民币作为替代后,其他国家的投资者可能开始出售美元资产。这可能将提高美国的利率,弱化其经济。研究已经表明,美联储可能可以通过回购被抛售的外国债券来缓解这一趋势,但不能完全阻止这一趋势。结果是美国可能需要更加努力重新获得全球投资者的信心,或者会开始控制政府的负债。

不过,尽管人民币在国际市场的地位推进程度令人惊讶,甚至已经成为第五大国际支付货币,但仍未能撼动美元在全球市场的地位。

IMF统计数据显示,2014年,全球央行的货币储备中有62.9%都是美元。汇丰银行在4月对全球外汇储备管理机构的调查结果显示,人民币有望在2030年占到全球外储货币的12.5%,成为世界第二大储备货币。但这一数值仍然远远落后于美元的市场份额。

《经济学人》文章也称,外国人目前持有2000亿美元的中国股票与债券,但美元的数字是16万亿,是人民币的80倍。

目前,人民币在全球舞台上还是一个小角色。但需要提醒的是,在20世纪初,美元也是。