【导读】

近期,一线城市房价再度暴涨,已经严重超过普通居民的承受能力,连经过多轮量化宽松美国、日本、欧元区等世界各国或者区域都望尘莫及。纵观世界各国自1990年来的货币供应量不难发现,中国房价暴涨与货币扩张不无关系。

以世界各国普遍采用的广义货币使用量M2为例,M0=流通中的现金;狭义货币(M1)=M0+企业活期存款;广义货币(M2)=M1+准货币(定期存款+居民储蓄存款+其他存款)。

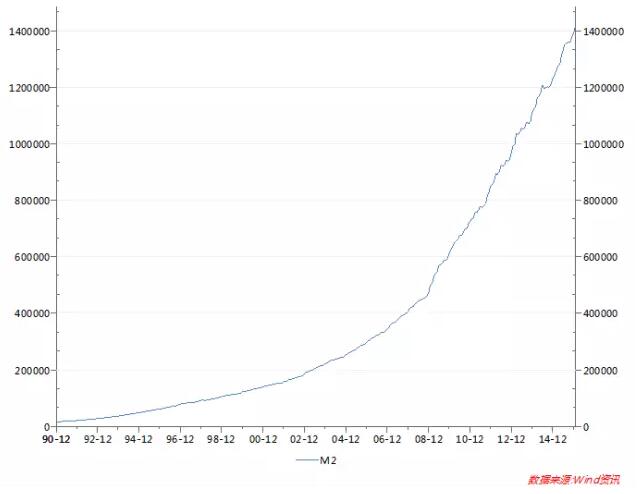

如下图所示,26年来,中国M2数据自1990年12月的1.53万亿,增长至2016年1月份的141.63万亿,增长近百倍。

如下图所示,26年来,美国M2数据自1990年12月的3.29万亿美元,增长至2016年1月份的12.44万亿美元,增长2.78倍。

如下图所示,日本自2003年4月更新了统计口径。13年来,日本M2数据自2003年4月的676.71万亿日元,增长至2016年1月份的923.73万亿日元,增长36.5%。同期,人民币M2数据增长了6.22倍。

如下图所示,26年来,欧盟M2数据自1990年12月的2.66万亿欧元,增长至2016年1月份的10.26万亿欧元,增长2.86倍。

值得注意的是,2011年10月起,中国M2包括住房公积金中心存款和非存款类金融机构在存款类金融机构的存款。中国货币M2与日本货币M2口径接近,大体等于流动中现金加上国内银行本币所有存款总额。美国货币M2口径要小些,没有包括单位大额定期存款,只含小面额定期存款。但作为增长速度对比,大体可以体现出各国货币扩张速度。

从M2/GDP角度分析,截至去年底,中国、美国、日本的这一数据分别为2.06、0.69和1.84倍,中国这一数据也显著高于美国和日本。

任泽平:今年楼市类似去年股市“杠杆牛”

2月29日,中国央行时隔四个月后再次降准。

3月1日,国泰君安首席宏观分析师任泽平发表点评文章称,本次降准旨在稳增长和对冲资本流出。但是,同时存在的情况是,大量超发的货币并未流入实体经济,在维持庞大债务循环的同时,资金从去年下半年开始流入楼市,推高资产价格。今年的楼市类似于去年股市的“水牛”“杠杆牛”。“房市正呈加速赶顶迹象,2016年需警惕房市重蹈2015年股市和1991年日本泡沫崩溃覆辙。”

任泽平核心观点:

1)时隔四个月后再次降准超预期,旨在稳增长和对冲资本流出。广义货币供应和名义GDP增速的裂口不断张大,超发货币未流入实体经济,落入流动性陷阱。钱去哪了?可能一方面是维持债务循环和庞氏融资滚动,资金大量沉淀从而导致货币流通速度下降;另一方面本轮货币宽松周期开启以来,先是2014-2015年上半年推升股市,然后是2015年下半年以来推升一线和核心二线城市房市资产价格,2016年房市类似于去年股市的“水牛”“杠杆牛”,已经脱离房价收入比等基本面指标。再次表明当前结构性和体制性问题难以通过总需求管理政策解决,改革是唯一出路。

2)时隔四个月后再次降准超预期,旨在稳增长和对冲资本流出。此次降准自2015年10月23日双降以来时隔4个月,是2015年2月4日第1次全面降准以来的第5次。预计本次降准可释放6000-7000亿基础货币。

3)降准旨在稳增长和对冲资本流出。降准目的有二,一是两会前后稳增长需要,除货政继续宽松外,预计2016年财政政策更加积极,赤字率提高至4%左右;二是对冲资本流出,人民币贬值预期下,1月央行口径外占降幅6445亿元,较前值收窄637亿元,为历史第二大降幅,2015年12月创下史上最大跌幅7082亿元。1月外汇储备降幅995亿美元,2015年12月为1079亿美元。

4)官方货政定位由“稳健”微调为“稳健略偏宽松”。2月26日,央行行长周小川表示,目前中国货币政策处于稳健略偏宽松的状态。这是央行首次在货币政策定位上改口,货币政策定位由“稳健”微调为“稳健略偏宽松”。 2月27日,央行主管媒体《金融时报》报道称,适时降息降准可降低社会融资成本,今年货币政策宏观调控在努力降低社会融资成本方面力度将进一步加大。考虑到当前经济的主要矛盾是供给侧改革,货政以配合供给侧改革为主,维持货政继续宽松,但宽松边际不如2014-2015年判断。

5)钱去哪了:庞氏融资滚动和推高资产价格。根据货币数量方程MV=PQ,货币增长无非是因为经济增长、物价和货币流动速度。2015年M2增长13.3%,GDP增长6.9%,2016年1月M2增长14%,预计1季度GDP增速6.5%左右,广义货币供应和名义GDP增速的裂口不断张大,超发货币未流入实体经济,落入流动性陷阱。

钱去哪了?可能核心是两个去向:一是维持债务循环和庞氏融资滚动,资金大量沉淀从而导致货币流通速度V下降,产能过剩的重化工国企、三四线城市小开发商、地方融资平台等资金黑洞不断加杠杆,1月新增人民币贷款2.51万亿元,社融3.42万亿元,大超市场预期,也表明债务雪球越滚越大,越滚越快。

二是本轮货币宽松周期开启以来,先是2014-2015年上半年推升股市,然后是2015年下半年以来推升一线和核心二线城市房市资产价格,2016年房市类似于上年股市的“水牛”“杠杆牛”,已经脱离房价收入比等基本面指标。近期深圳、上海等一线城市房价大涨,南京、苏州、杭州等二线城市蠢蠢欲动,房市正呈加速赶顶迹象,2016年需警惕房市重蹈2015年股市和1991年日本泡沫崩溃覆辙。十次危机九次地产,地产泡沫过高将降低一国实体经济竞争力,地产泡沫崩溃将引发经济金融危机。当前结构性和体制性问题难以通过总需求管理政策解决,供给侧结构性改革待落地攻坚。改革落地攻坚的那天,我们面朝大海,春暖花开。

6)货币超发,人民币购买力平价下降。货币超发,将导致购买力平价下降,对内表现为资产价格泡沫和滞涨风险,对外表现为汇率贬值压力,这是国际金融的基本逻辑。近期美国通胀和加息预期上升, 1月美国核心PCE升至1.7%,创4年新高,环比0.1%,高于市场预期和前值,原油反弹进一步加强通胀回升,市场上调未来加息预期,美元指数回升至98.34,再度增加短期人民币贬值压力。降准后美元走强,离岸人民币走贬。

7)利好房市和短期稳增长,股市休养生息。超发的货币通常会追逐供给弹性小需求弹性大的商品。考虑到政策鼓励居民加杠杆和流动性充裕,“229降准”利好一线和核心二线城市房市。在2014-2016年经济基本面和无风险利率一路向下背景下,股市走完牛熊循环,核心因素是改革预期调整引发的风险偏好花开花落。市场缺的不是钱,是信心,股市继续休养生息,关注黄金、供给侧改革、大宗反弹、机构往业绩稳定增长估值低标的抱团取暖等结构性机会。