本栏上周已就英国脱欧的黑天鹅事件,从资金流向(欧洲)和美国息率政策的新形势,探讨其对香港楼市的影响。今期我们将继续探讨[后脱欧时代]香港楼价的走势。

正如本栏上周的分析,英国脱欧事件后,市场估计将出现三种新形势,并可能惠及香港楼市和股市。这三种新形势,分别是:(1)资金流向将出现弃英(欧)取亚、(2)联储局可能采取减息行动,和(3)触发各国央行,尤其是美联储推出新一轮联手量宽(QE)行动。

笔者早已就前两点作出剖析,简言之,仅从资金撤出英国和欧洲,以及美国可能减息两个观点看,对香港楼价实质影响不大。毕竟资金流出英国和欧洲,并非意味资金定必流入亚洲和香港;而纵使美国不加息、甚或减息,其减息空间有限,对楼价心理因素影响大于实际。

现在我们将深入探讨,联储局和各国央行若采取新一轮QE(放水行动),对香港楼价带来的衍生影响。

多国央行尤其是美联储(因香港资产价格受美国量宽政策影响最大和直接),究竟会否再推新一轮量宽行动呢?有留意本栏的读者,相信早已有答案。笔者早于去年底和近期的分析,多次指出今年联储局及其它各国央行,可能再推新一轮QE。始终环球经济下行压力,甚至衰退风险与日俱增,尤其英国脱欧事件后,令目前市况更添混乱,并产生更多不明朗因素。昨日,英伦银行(BOE)押后实施逆周期资本缓冲措施,变相率先作出放水行动;而日本央行和欧洲央行估计亦正磨刀霍霍,或将按捺不住再推量宽或加大放水力度。

■全球央行或再推量宽

至于联储局方面,耶妈从来都[鹰]不起来,英国脱欧引发金融市场动荡,令美国更有条件不加息,甚至在外围经济进一步放缓下,有机会再推量宽(QE4)。至于在何时出招,就更难掌握。不过,除非外围情况急转直下,加上11月美国大选临近,预料联储局或延至今年第四季较后时间才推QE4。

那么,若联储局预期般在稍后再推量宽,会否令香港楼价重展升浪?简单的答案是会,但这次二手楼价回升吊诡的地方是,楼价很可能反弹至去年9月的历史高位水平,便无以为继,随后甚至有出现急跌或崩盘的可能。换言之,自2014初起计的未来5至6年间,香港楼价有机会呈M形走势,目前约正处于中段调整阶段(至于近期楼价自去年9月以来的跌势是否已喘定,即是否已到达M形中段的底部?从目前的数据来看,相信尚未可确认;不过,关键要看联储局何时出招。这点稍后另文再讨论)。

那么,为何会出现M形走势呢?

简言之,联储局若再推量宽,可以想象政策规模必会更为巨大,不然难有效力。至于美国新一轮量宽行动,对香港楼市影响主要来自两方面,其一,股市(不论美股或港股)回升推动楼市向上;其二,资金进一步流入香港,进而带动楼价造好。

正如以往分析已指出,踏入后金融海啸的第七年,美股升跌与联储局的量宽政策,有异常密切关系,即所谓[升也量宽、跌也(冇)量宽]。聊储局若重推新一轮量宽,美股和港股重拾升势几无悬念【图1】。由于恒指与楼价关系依然密切,香港股市造好预料可惠及楼价回升。

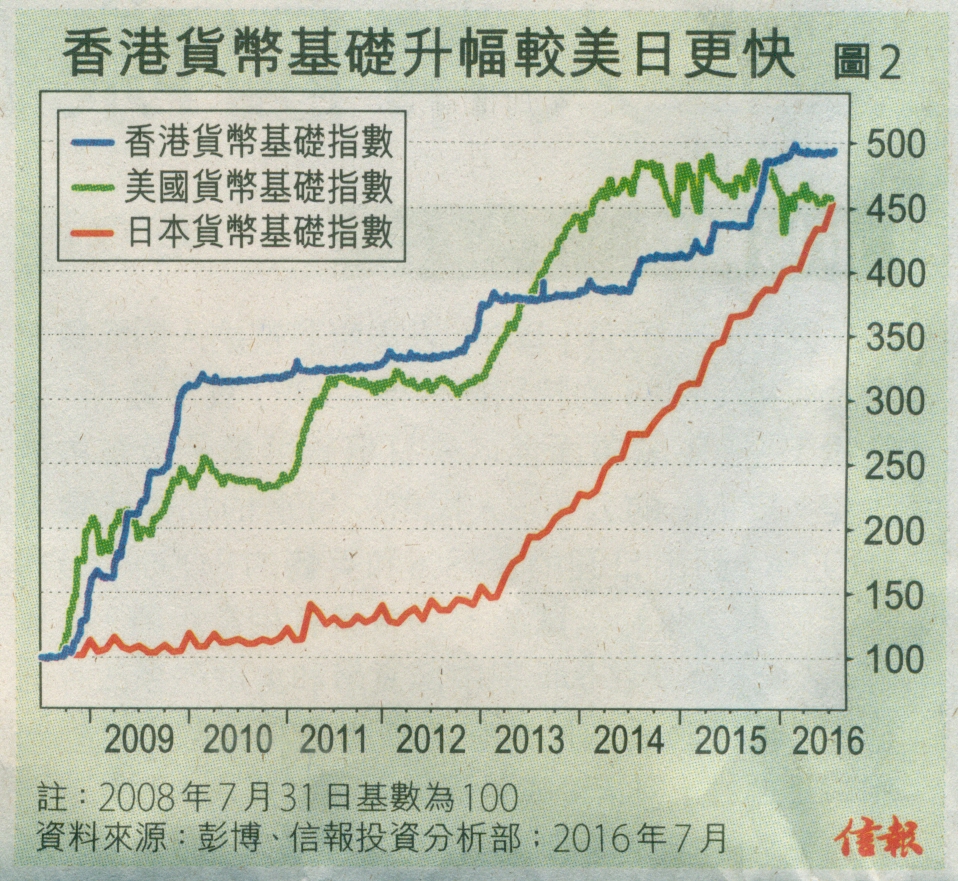

在资金流入香港方面,笔者昨日在<信图分析>指出,日本在过去数年间疯狂量宽,目前日本货币基础规模(monetary base;这是市场流动货币,即纸币及硬币,与商业银行存放在央行结余[储备结余]的总和),更出现超越美国的荒诞现象。然而,更荒诞的是,自2008年中至今,香港货币基础的升幅,其实较美国和日本还要快【图2】。

当然,香港货币基础如脱缰野马飙升,很大程度是受到美国量宽政策所致,令香港被动地放松银根。故此,若联储局稍后推QE4,料有新一批资金(非源自英国脱欧触发流出的资金)流入香港,进而推高资产价格,某程度上包括香港楼价。

■资金涌入会推升楼价

换言之,随着联储局再度量宽,楼价将从股市造好和资金流入带动下回升,但预料楼价的升势不及股市,且当楼价再次逼近历史高位水平时,升势有机会无以为继,个中原因,除了辣招继续抑制需求和楼市升势外,发展商待售单位数目庞大,加上市场息率飙升等,均会成为楼价难以重展持久升浪的因素。

■新供应大增抑制涨价

随着特区政府近年积极推地,增加供应,未来数年楼宇的供应确有明显上升趋势。据屋宇署数字,2016年首季私人住宅已施工数量高达1.33万个(2015年全年整体数字仅1.42万个),若按此推算,今年全年整体数字或逾5万个(【图3】;2016年为全年估算数字)。当然,施工住宅数目与落成数量存有滞后。根据历年数字显示,前者约滞后后者3至4年。不过,特区政府在2013年中期起,把预售楼花期由20个月延长至30个月,并承诺加快审批楼花速度;故目前滞后的年数相信已缩减至1至2年。换言之,后目前施工数字看,2017至2018年将有庞大数量的新楼应市,这将抑制届时楼市的升势。

其次,市场利率抽升方面。随着英国脱欧带来不明朗因素,加上对经济前景看淡和市场预期联储局不会加息,甚至预期推量宽等因素影响下,美国长期公债孳息近期显著下挫至历史低位【图4】。

不过,从【图4】可见,每次联储局开始量宽初期,债息均会出现显著抽升,相信这是Buy the Rumor,Sell the Fact,以及资金从债市流向股市造成的现象;联储局稍后若开展QE4,预期债息将同样有相若表现,惟今次反弹力度料将十分强劲,进而推高市场息率(按息率)及抑制楼市的升势。

那么,楼价为何最终会出现崩盘,并且完成M形的走势呢?这点留待下周再续。(文章来源于香港《信报》)