近日,一则房地产新一轮调控的传言,导致上海新房销售连日井喷,连民政局都开始对离婚限号,这是个多么神奇的世界!

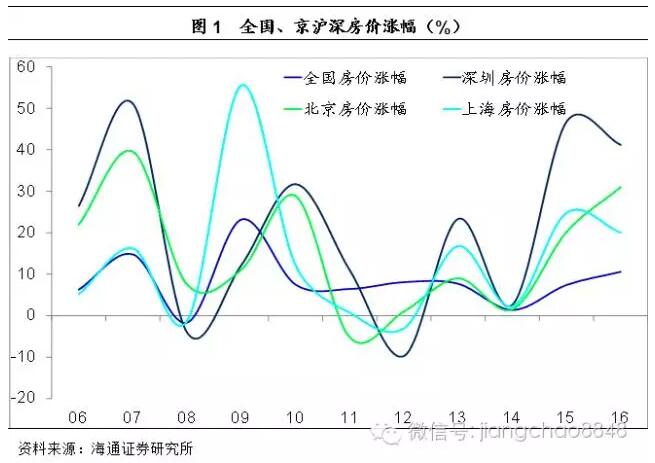

过去两年,全国一二线城市涨声一片,尤其是一线城市房价持续暴涨。按照统计局的官方数据,与14年末相比,深圳二手房价累计涨幅为66%,北京二手房价涨幅为48%,上海二手房价涨幅为39%。

过去10年,在房地产市场逐渐形成了京沪永远涨的神话,在最近两年又被改写成“京沪深永远涨”,而那些曾经预测中国房价要下跌的大师给大家带来了不可磨灭的伤害,被大家把名字牢牢记在了心里!

为何一线城市房价一直在涨,背后的推动力何在,到底房价有没有泡沫,存不存在拐点呢?

长期看,经济决定房价。

如果把房地产看做是一项金融资产,那么其每年产生的回报就是租金,而租金又来自于租客的收入,租客的收入又来自于当地的企业,因而理论上房价是由当地的经济发展状况决定的,房价走势应该和经济相关。

我们统计美国过去50年新房销售均价年均涨幅为6%,而过去50年美国的名义GDP年均增速也恰为6%左右,两者大致相当。

房价超涨形成泡沫。

而从美国房价的年度涨幅来看,也与GDP名义增速走势高度一致。纵观美国过去50年的房价涨幅,房价涨幅远超过GDP名义增速的情况只出现过4次,分别是73-74年、87-88年、04-05年和13-14年,其中73-74年和13-14年两次房价的超涨源于前几年房价出现了暴跌,而另外两次房价超涨之后的房价均出现了暴跌,一次是87-88年的房价超涨,后来在89-90年引发了储贷危机;而之后一次04-05年的房价超涨在08-09年引爆了次贷危机,并席卷全球。

中国房价与经济无关。

而在中国,房价涨幅与GDP名义增速的走势并不一致。这其中有两个重要的含义,一是说明经济决定房价的规律在中国并不适用。大家购买中国的房地产并非基于经济的好坏、房租的高低。

全国来看地产泡沫程度有限。

二是统计05-16年,全国新房价格的年均涨幅为8.3%,同期GDP名义增速为13.4%,全国经济增速远超同期房价涨幅,说明从全国来看地产泡沫程度有限。

从统计局公布的70大中城市房价涨幅来看,过去5年的房价上涨主要集中在京沪深等一线城市和南京、苏州、武汉等少数二线城市,而诸如成都、长沙、重庆、西安等大多数二线和三线城市房价几乎没涨,这也意味着全国性的地产泡沫问题没那么严重。

货币决定中国房价。

如果中国房价走势和经济无关,那么到底和什么有关呢?

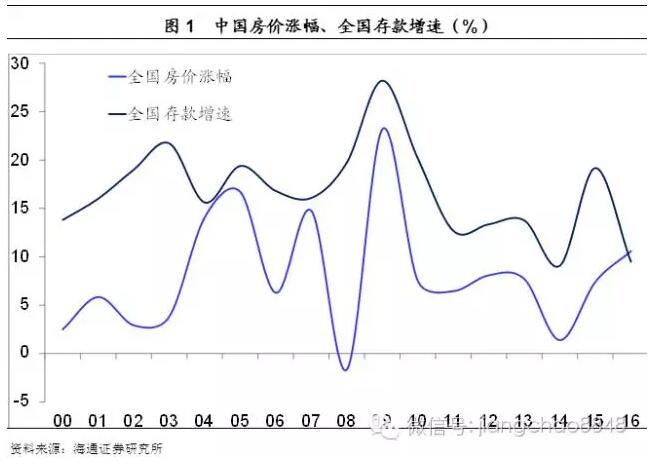

我们发现,真正和中国房价走势高度相关的是货币指标,无论是广义货币M2增速,还是全国总存款增速,其走势都和全国房价走势高度一致。

这意味着中国的房价主要是流动性驱动、而非经济驱动。在过去15年当中经济增速最快的是2007年,当年的全国GDP名义增速高达23%,但是全国房价涨幅只有15%。而在金融危机以后的09年,GDP名义增速仅为9%,但是当年的全国房价涨幅高达23%,创下历史最高涨幅,源于当年10万亿的信贷投放,当年M2和存款增速均高达28%。

15年监管放松,存款飙升。

而从15年开始的全国房价上涨,一个重要背景是在15年的存款增速出现了飙升,当年的新增存款接近22万亿,远高于14年新增的存款的10万亿,15年的存款实际增速高达19%,为金融危机以后的第二高涨幅。

有人会问我,15年官方的存款增速不是12.4%吗,好像没有你说的19%那么夸张啊,有没有搞错呢?

没错,在看似平稳的官方存款增速背后,其实隐含了巨大的变化。15年新增存款22万亿是实实在在的数据,为什么会这么多呢?

10万亿同业存款变身一般存款。

原因是央行在15年初大幅扩展了存款口径,将原本的同业存款纳入到一般存款,直接导致15年1月份的总存款新增加了接近9万亿,全年比14年多增了10多万亿,直接导致了实际存款增速的飙升。

而同业存款,顾名思义是金融机构之间的存款,主要是非银行金融机构在银行的存款,包括保险公司、基金公司、证券公司和信托公司在银行的存款,比如我们买的保险、我们买的余额宝,实际上是把钱交给了保险公司、基金公司,他们会把一部分钱存到银行,而这部分资金的规模当时就在10万亿左右。

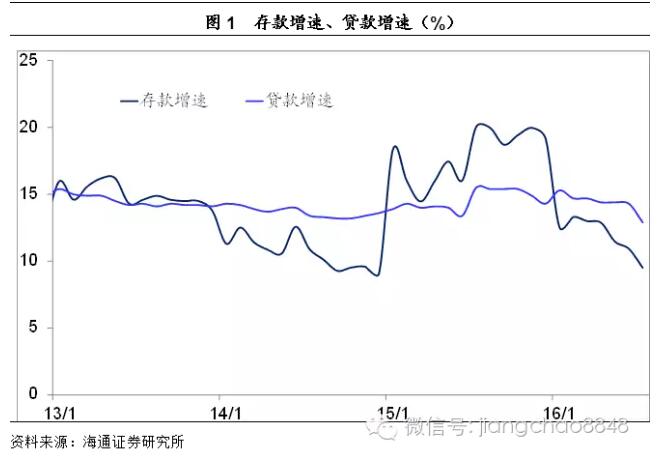

15年信贷增速回升。

在15年以前,银行的信贷投放受到75%贷存比的限制,在14年底时用总贷款和总存款测算的金融机构整体贷存比为71.7%,逼近75%的红线,而将同业存款纳入以后,15年1月的贷存比立即下降到了68.4%,意味着银行信贷能力大幅提高,而15年6月以后央行进一步取消了贷存比约束。

因此,15年信贷增速的反弹其实有两个重要原因:

一个就是金融监管的放松。央行在15年开始对同业存款、贷存比监管持续大幅放松,释放了近10万亿的流动性,推动了15年信贷增速的反弹。

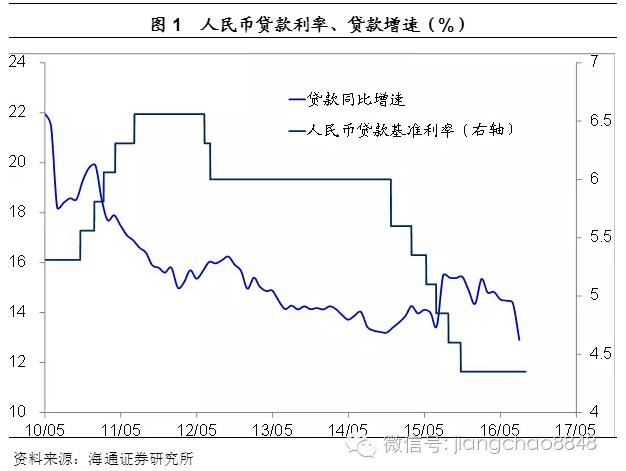

另一个是大家都知道的持续降息,从14年11月开始,央行连续6次降息,1年期贷款利率从6%降至4.35%的历史新低,利率下降增加了信贷需求。而货币信贷的回升在15年推动了全国房价的回升。

京沪深房价神话。

从中国房价走势来看,过去京沪深的房价交替领涨,而从15年开始,京沪深的房价涨幅又一次远超于同期全国房价涨幅,京沪深永远涨成了正在上演的神话。

京沪深房价涨幅远超经济增长,已经泡沫化。

首先,我们比较了京沪深各自的房价涨幅与经济增速,发现两者基本无关。而且从05年到16年,京沪深的房价涨幅均超过了经济名义增长,说明一线城市的房价已经泡沫化。

其中北京房价平均涨幅为13.9%,而同期GDP名义增速为12.2%。上海房价平均涨幅为12.3%,而同期GDP名义增速为10.3%。深圳房价平均涨幅为19.5%,而同期GDP名义增速为13.5%。

京沪深房价神话就是货币现象。

而京沪深房价的上涨也唯有货币可以解释。

从05年到16年,上海的存款总额从2万亿增加到10.5万亿,增加了5倍,年均增速15.6%,完全可以解释同期年均12.3%的房价上涨。

从05年到16年,北京的存款总额从2.7万亿增加到13万亿,也增加了近5倍,年均增速15.5%,也可以解释同期年均13.9%的房价上涨。

从05年到16年,深圳的存款总额从8600亿增加到5.8万亿,增加了近7倍,年均增速19%,完全可以解释同期年均19.5%的房价上涨。这说明深圳房价的领涨并非偶然现象,因为其过去10年的货币增长最快,房价上涨就是彻头彻尾的货币现象。

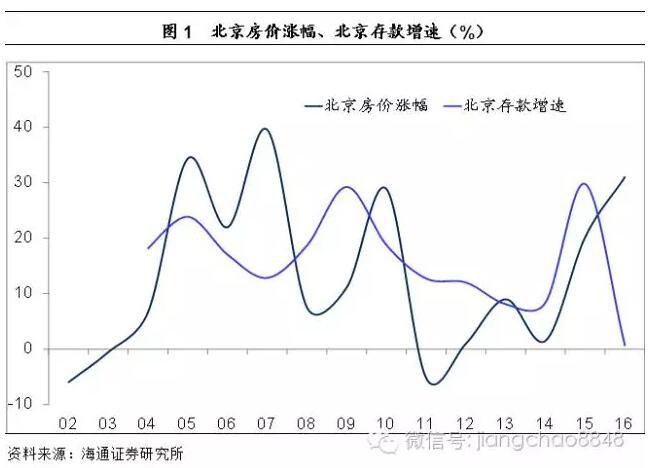

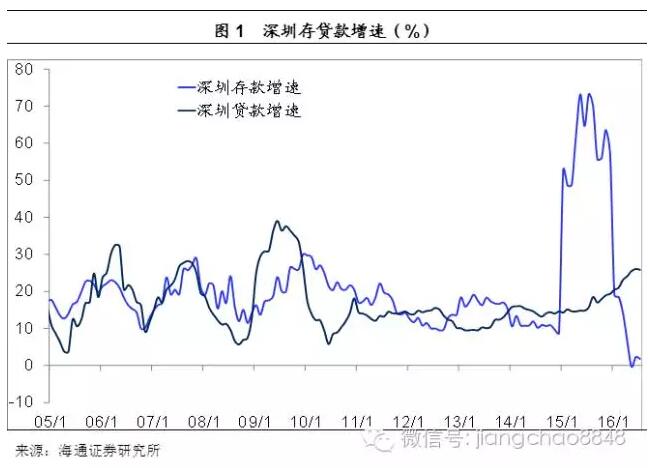

而且如果我们单独来看京沪深的房价涨幅与各地存款增速的变化,其走势也是高度一致。

比如上海是这样:

再比如深圳是这样:

还有北京是这样:

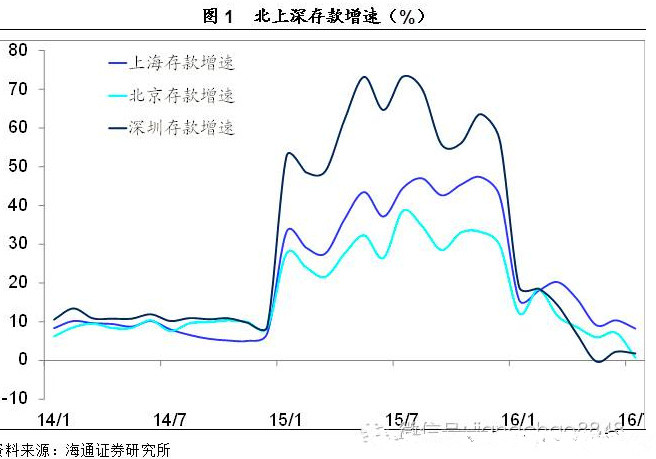

15年放松监管,京沪深三地存款飙升。

我们注意到,本轮京沪深房价涨幅惊人,一个重要的原因是其15年的存款增速出现了飙升,而这主要归功于当年金融监管的放松。

前面我们提到,14年底的时候央行宣布将同业存款算作一般存款,直接导致15年1月全国总存款增加了8.5万亿。而京沪深是全国区域的金融中心,比如全国几乎所有的公募基金公司都设在京沪深,而所有大型保险公司的总部也几乎都在京沪深,这也使得京沪深自然成为同业存款的主要集中地,全国一半的同业存款都集中在京沪深三地,所以在对同业存款的监管放松以后,15年1月三地的存款均出现了大幅飙升。

首先来看北京,14年12月时的存款总额为9.5万亿,到15年1月为10.8万亿,净增加了1.3万亿,月环比增幅为13.4%,15年全年北京存款增速为30%。

再来看上海,14年12月时的存款总额为6.95万亿,到15年1月为8.57万亿,净增加了1.61万亿,月环比增幅达到23%,15年全年上海存款增速为42%。

最后来看深圳,14年12月时的存款总额为3.4万亿,到15年1月为4.7万亿,净增加了1.3万亿,月环比增幅达到37%,15年全年深圳存款增速为57%,领涨北上深,也基本预示了之后深圳的房价涨幅。

16年以来存款增速骤降。

但是,15年的监管放松带来的流动性增加是一次性的,我们观察到从16年开始,京沪深三地的存款增速就出现了大幅跳水,到了16年7月,仅上海的存款增速还勉强保持在8%的个位数,北京和深圳的存款增速都降至了0增长,这说明北上深三地流动性增加的潜力已经接近枯竭。

存款增速跳水,贷款高增难久。

而在存款失速之后,北京的贷款增速已经出现了明显下降,从15年8月最高的18.6%降到16年7月的6.3%。

上海的贷款增速在16年3月达到24.5%的峰值,目前已经下降到了18.6%,其中和地产最相关的居民贷款增速已经从年初最高的43%降至25%。

目前北上深三地中只有深圳的贷款增速依然保持在25.8%的高点,但在存款增速降至0以后,相信贷款增速的高增也不会长久。

既然是货币现象,就没有不破的泡沫!

总结而言,京沪深永远涨神话的背后其实是彻头彻尾的货币现象,尤其是15年以来的房价上涨和15年初对同业存款监管的放松高度相关,当时政策的本意是增加银行的一般性存款,促进银行信贷投放能力,让金融支持实体经济发展。但是结果导致了三个区域金融中心的流动性爆炸式增长,并且直接推动了之后两年三地房价的暴涨。

而这个过程,和15年股市的牛市也有惊人的相似之处,当年也是各种逃避监管,资金通过各种渠道配资流入股市,最终形成了疯狂的人造牛市。而美国08年次贷危机的形成,也在于放松了对次级房贷的监管,最终酿成了地产泡沫。

因此,对于目前上海排队离婚的人们,我想奉劝一句,天下没有只涨不跌的资产,没有不破的泡沫!

而对于中国经济而言,万幸的是由于房价只是结构性上涨,而且整体涨幅未超过经济名义增速,因此还称不上全面性的地产泡沫,而只是结构性的地产泡沫。也真心希望对流动性的监管能及时归位,千万不要形成全面的地产泡沫!